Как вернуть страховку по кредиту в Райффайзенбанке. И можно ли вообще от нее отказаться?

Оформление страхового полиса является исключительно добровольным мероприятием и не может повлиять на решение банка о предоставлении займа.

Как осуществляется страхование жизни и здоровья в Райффайзенбанке мы расскажем в своей статье.

Обратите внимание

Многим россиянам известно, что заключение страхового соглашения в отдельных банках является обязательным требованием, однако, такое положение в действующем законодательстве не отражено.

Дополнительно нами будут затронуты вопросы, касающиеся того, можно ли осуществить возврат страховой суммы или полностью отказаться от участия в процедуре страхования.

Что такое страховка по кредиту, и в каких случаях требуется оформление полиса?

Потребительское кредитование – это одно из приоритетных направлений в работе Райффайзенбанка. Чаще всего, получение ссуды предполагает предоставление со стороны заемщика ликвидного залогового имущества или гарантии поручительства третьих лиц. Такой форма финансовых отношений позволяет банку быть уверенным в возврате денежных средств, и беспрепятственно выдать необходимую сумму.

Дополнительной гарантией может стать заключение специального договора с фирмой, входящей в список компаний, сотрудничающих с Raiffeisenbank.

В результате подписания такого документа гражданин получает специальный страховой полис, который в дальнейшем передается в банк, совместно с заявкой на ссуду.

Базовая форма соглашения включает в себя перечень следующих рисков, способных помещать уплате ссуды:

- потеря официального заработка вследствие увольнения или сокращения на рабочем месте;

- возникновение обстоятельств, не позволяющих гражданину исполнять свои трудовые обязанности, например, таких как болезнь или травма;

- смерть заемщика.

При наступлении страхового случая, компания, выдавшая полис, обязуется вернуть банку всю сумму долга, с учетом процентов. Еще одним преимуществом в заключение страхового соглашения является повышение шансов на получение кредита.

Какова стоимость страхования в Райффайзенбанке?

Если подробно изучить предлагаемые варианты кредитования, то по аналогичному принципу можно выделить и действующие виды страховки по кредиту в Райффйзенбанке. Дело в том, что для каждого типа займа предусмотрен свой формат страхования, а значит, стоимость услуги также будет различаться. Итак, рассмотрим, какие тарифы и программы действуют в банке на данный момент:

Форма кредитования Основные риски Размер взноса Дополнительные характеристики Страхование жизни и здоровья заемщика при оформлении потребительского кредита Утрата здоровья, смерть клиента в результате непредвиденных обстоятельств. 0,0281% от размера ссуды Все обязательства по возврату ссуды принимает на себя СК Райффайзен Лайф Страховка по кредитной карте Аналогичные риски 0,0845% от установленного по карте лимита Все платежи гарантирует произвести страховщик Ипотечное кредитование Страхуется жизнь и здоровье гражданина, вероятность наступления несчастных случае. Учитывается возможность потери трудоустройства и источников дохода 0,08-3,11% от суммы займа, при этом показатель устанавливается индивидуально. Наличие страховки является преимуществом для заемщика и позволяет снизить процентную ставку по ссуде Автокредитование Страхуются все аналогичные риски 0,19-0,29% с учетом области покрытия ссуды СК Райффайзен не выполняет страхование по ОСАГО

Есть еще несколько вариантов страхования, которые предполагают только страхование от несчастного случая или от возможной кончины. В данном случае речь идет о так называемой медицинской страховке.

О том, сколько стоит такие услуги можно узнать непосредственно в страховой компании, поскольку многое зависит от размеров ссуды и индивидуальны характеристик клиента.

Сегодня клиент может воспользоваться специальным онлайн-калькулятором и самостоятельно рассчитать, каким образом будут начисляться проценты по страховому соглашению.

Может ли клиент Райффайзенбанка отказаться от страховки или вернуть уплаченную сумму – как это грамотно сделать?

После получения необходимой суммы, заемщик начинает задаваться вопросом, как вернуть страховку по кредиту в Райффайзенбанке и можно ли это вообще сделать? На самом деле отказ после получения займа не противоречит положения действующего законодательства, если все мероприятия выполнены по правилам. Такой вариант предусмотрен лишь при возникновении определенных обстоятельств:

- возврат страховой суммы возможен, если ссуда возвращена досрочно и в полном объеме. Для получения денежных средств клиенту потребуется подать официальное заявление с указанием причины отказа. Решение по обращению страховщик обязан принять в течение 10-ти суток;

- средства можно вернуть, если кредит был оплачен не позднее чем, через 3 месяца, после получения денег;

- возврат страховки по кредиту в Райффайзенбанке можно осуществить в течение 7 календарных дней после подписания соответствующего соглашения, но возвращен клиенту будет не весь взнос, а за вычетом 900 рублей.

Райффайзенбанк страхование ипотеки список компаний

Наиболее частым пожеланием со стороны клиентов является оформление страхового полиса жизни и здоровья. Такие действия осуществляются многими страховщиками, однако, основная часть оформленных страховок приходится на собственную компанию банка – СК «Райффайзен Лайф».

Если гражданин желает обратиться к другому представителю этой сферы, то он имеет на это полное право, однако, страховщик обязан соблюдать одно обязательно правило – иметь государственную аккредитацию и соблюдать условия и требования к заключению страхового соглашения установленные банком. Все возникшие вопросы можно задать по телефону горячей линии банка или уточнить непосредственно у страховщика.

Как вернуть деньги при отказе от страховки в «Райффайзенбанке»

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕГарантией успешного оформления кредитного продукта в любом банковском учреждении является страхование залогового имущества или жизни и здоровья самого заемщика. После выплаты всех долговых обязательств перед «Райффайзенбанком» клиент заинтересован в том, чтобы вернуть страховку по кредиту. Иногда такое возможно еще во время действия кредитного договора.

Оформление любого кредитного продукта в банке сопровождается попутным заключением договора страхования. Для разных видов кредитования существуют свои страховые программы, а именно:

- страхование любого вида недвижимости;

- автостраховка или полное КАСКО;

- обеспечение страховых выплат при наступлении несчастного случая, а также болезни клиента;

- ОСАГО или покрытие гражданско-правовой ответственности заемщика.

Основные страховые программы реализуются собственной компанией «Райффайзен Лайф», а обязательное страхование по ипотеке и автокредитам может быть произведено в любой аккредитованной страховой компании при соблюдении требований банка к условиям договора.

Согласно Гражданскому кодексу РФ обязательное страхование не может быть навязано заемщику преднамеренно. Также закон о защите прав потребителя запрещает сопровождать продажу основной услуги только в комплексе со страховым продуктом.

Однако на практике отказ от приобретения страхового полиса по некоторым видам кредитов гарантированно повлечет за собой определенные последствия:

- прекращение оформления кредитного продукта;

- повышение процентной ставки по договору.

В случае с добровольными дополнительными программами таких последствий может и не быть, а финансовая защита станет дополнительной гарантией безопасности как для клиента, так и для банка.

При наступлении страхового случая выплаты помогут клиенту обеспечить платежеспособность по кредиту в полном объеме.

Важно

Стоимость страховки от несчастного случая и потери работы невысокая, а вот выплаты достаточно весомо помогают при наступлении сложного периода в жизни.

Таким образом, по дополнительным страховым программам возможен отказ на этапе заключения договора без негативных последствий, но для таких видов, как имущественное страхование недвижимости, заемщика при ипотеке, а также КАСКО, избежать без последствий не получится.

Как отказаться от страховки

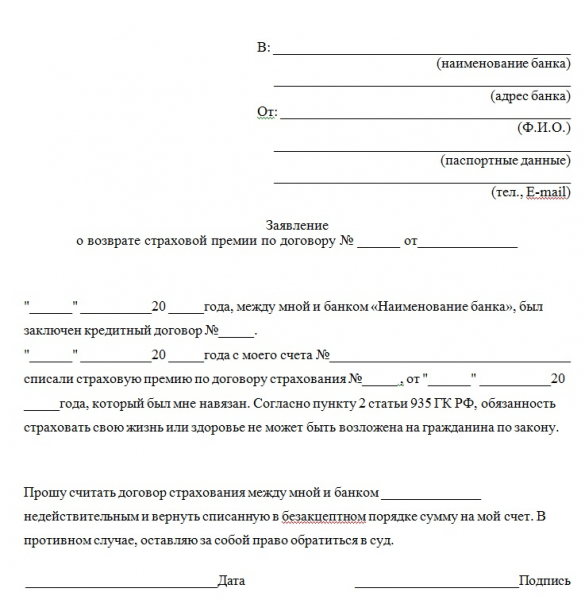

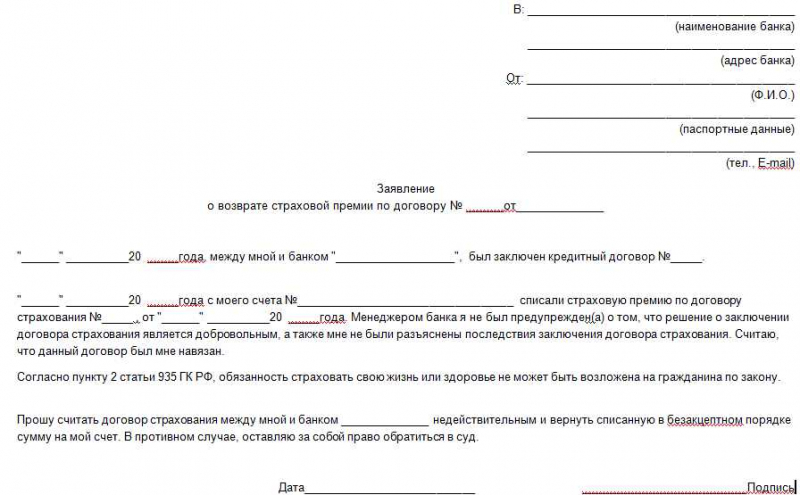

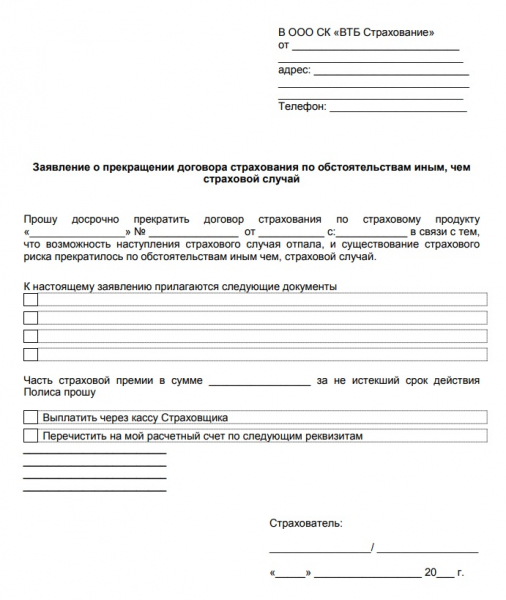

Для того чтобы вернуть страховку, оформленную во время получения кредита, необходимо обратиться в страховую организацию и написать заявление.

Если заявление написано в течение 14 дней с момента получения полиса, то возврату подлежит вся сумма, уплаченная застрахованным лицом (удерживается лишь фиксированная сумма – 900 рублей).

Обратите внимание

Это установленный на данный момент законом минимальный срок, но компания может увеличить этот период, прописав соответствующее условие в договоре.

Написанное заявление после окончания периода охлаждения позволяет вернуть часть уплаченных страховой компании средств только при полном досрочном погашении по договору кредитования. Сумма возврата рассчитывается по специальной формуле, указанной в договоре.

Она пропорциональна сроку действия соглашения, а также учитывает поправочный коэффициент (в сторону уменьшения), который зависит от фактического периода действия договора страхования. Если данный период равен 61 мес.

и более, то коэффициент составит единицу (это его максимальное значение).

Если заемщик погасил кредит в течение трех месяцев с момента заключения кредитного договора, то страховой взнос возвращается в полном объеме.

Это правило действует для невостребованных кредитов – тех, по которым клиент так и не воспользовался предоставленными средствами.

Совет

При произошедшие в этот период события, которые попадают под страховой случай, таковым считаться не будут, и соответственно, по ним не производятся выплаты.

Для возврата страховки можно обратиться непосредственно в отделение банка (если договор заключен с «Райффайзен Лайф») либо в компанию, с которой вы подписали соглашение. Работнику организации подается письменное заявление, а также прикладываются следующие документы:

- документы, идентифицирующие личность;

- оригинал страхового полиса;

- оригиналы квитанций об оплате страховой премии;

- подтверждение банка о прекращении действия кредитного договора или платежное поручение, подтверждающее полную оплату кредита.

Возврат страховки при подаче заявления в период охлаждения производится в течение 10 рабочих дней, во всех остальных случаях – 30 рабочих дней с момента подачи заявления.

Что такое финансовая защита по кредитам и как от нее отказаться?

Финансовая защита кредита – термин, относительно недавно появившийся в банковской практике. По своей сути финансовая защита – это обычная программа добровольного страхования заемщика, о чем, правда, многие клиенты узнают, когда встает вопрос об отказе от такой услуги в процессе исполнения обязательств по кредиту. Можно предположить, что на это и сделан расчет.

Что такое финансовая защита по кредитам?

Как показывает практика, абсолютное большинство заемщиков негативно воспринимает саму перспективу нести дополнительные затраты по кредиту, связанные со страховкой. Поэтому при одном только упоминании банковским менеджером термина «страхование» – от заемщика следует отказ брать на себя лишние финансовые обязательства.

Навязывать страховку банк не вправе, клиенты оформляют договоры страхования крайне редко, а продвигать услугу как-то надо – отсюда и появление программ финансовой защиты.

Термин звучит не столь отталкивающие, как страховка, а пока заемщик осознает на что «подписался» – пройдет время, за которое банк получит вполне неплохой дополнительный доход.

В чем подвох финансовой защиты

Для понимания – как и за счет чего банк может нажиться на невнимательности клиента-заемщика, необходимо знать хотя бы стандартные условия финансовой защиты:

В результате стоимость финансовой защиты – это конкретная сумма, которую заемщик должен внести единовременно и сразу в день получения кредита. Понятно, что оплата всей страховки сразу – очень выгодна банку, причем независимо от того, сможет ли как-то заемщик в будущем сэкономить на досрочном погашении кредита.

Например, если кредит оформляется на 300 тысяч рублей, фактически заемщик сможет получить примерно на 50-70 тысяч меньше, а в ряде случаев (все зависит от условий страховки) могут вычесть и большую сумму. Но проценты будут начисляться, и кредит будет погашаться исходя из 300 тысяч рублей. Невыгодность для заемщика таких условий очевидна.

Практикуется также и стандартный для страховки подход – либо оформляется и кредит, и страховка, либо ничего, и клиент получает отказ в выдаче кредита. Могут аргументировать необходимость финансовой защиты и более жесткими условиями кредитования при ее отсутствии. В этом случае нужно все анализировать, а вот времени на это у заемщиков зачастую нет.

Удача для заемщика – если он юридически и финансово подкован, а кредитный менеджер неопытен. Но в этой ситуации, опять же, могут просто отказать в предоставлении кредита.

Но, во-первых, за минусом подходного налога, то есть все равно себе в ущерб, во-вторых в течение строго отведенного для этого времени. Обычно срок не превышает 14-30-ти дней, иногда составляет меньше или больше, для возможности возврата 100% внесенного по страховке платежа. Пропустили срок – договор страхования прекратить можно, а вот вернуть деньги уже нет или только в кратно меньшем размере.

Условия финансовой защиты Сбербанка не особо отличаются от стандартных, но стоит конкретизировать некоторые моменты. Согласно действующим с марта 2016 года условиям страхования от болезни и несчастных случаев (источник – официальный сайт Сбербанка):

Как правило, вместе с потребительским кредитам предлагают заключать именно такой договор страхования.

Если кредит погашен досрочно, договор страхования все равно продолжит действовать до конца обозначенного в его условиях срока или до дня досрочного расторжения.

Предполагается, что ее можно погасить как за свой счет, так и за счет кредитных средств в день подписания договора или в установленные его условиями сроки и порядке. В самих условиях страхования по этому поводу разъяснений нет, поэтому если вас ставят перед фактом, что средства уже вычтены из суммы кредита – уже повод оспаривать такие действия.

Банком и компанией «Сбербанк Страхование» оговаривается возможность изменения базовых условий и их конкретизация при подготовке договора страхования, заключаемого с определенным лицом.

Поэтому условия договора могут отличаться от базовых. Меняться может и тариф за подключение к Программе, а значит, и общая сумма платы за услугу.

Многое зависит и от того, какие именно страховые случаи будут охватываться страховкой.

На сегодняшний день стандартным для страхования заемщиков Сбербанка считается охват здоровья, жизни и недобровольной потери работы заемщика. Все это требует предельно внимательного прочтения документов при подаче заявления на страхование и подписании договора.

Как вернуть средства, уплаченные за страховку по программе финансовой защиты

Конкретный порядок возврата средств по страховке регулируется внутренними правилами банка.

Единственное, что обязательно для всех банков согласно указаниям Центробанка – выполнение требования об установлении не менее чем 5-дневного периода возврата 100% внесенного по договору страхования платежа.

Это правило действует у всех банков, предоставляющих финансовую защиту по кредитам, и обычно стандартный срок больше – 14 дней.

План действий по возврату страховки должен быть следующим:

Сумму должны вернуть в полном объеме, если ее вычли из суммы кредита.

Возврат средств обычно осуществляют на депозитный счет клиента, если он не указал иные условия в заявлении. Если получен отказ в возврате средств, придется обращаться в суд с соответствующим исковым требованием.

Можно ли вернуть страховку по кредиту райффайзен банка

Чтобы получить уплаченную страховую премию, придерживайтесь простых правил.

Изучите условия страхования в договоре по кредиту

Поскольку Райффайзен работает со многими партнерами, а условия соглашения зависят от конкретных обстоятельств, договорные обязательства для каждого заемщика индивидуальны, тариф колеблется от 1,5 до 6%.

Найти и проанализировать страховой договор — первая задача. После станет ясно — можете ли вы претендовать на полную компенсацию, частичную или вообще не получите денег. Не забудьте заглянуть в кредитное соглашение и уточнить о повышениях ставки в случае отказа от страховки.

Ознакомительный период и сроки

Порядок возврата страховки

В случае, когда есть шанс рассчитывать на денежную компенсацию, порядок действий прост — вы в свободной форме или пишете заявление на имя руководителя вашей страховой о расторжении договора и возврате страховой премии, где указываете:

- Номера своих договоров (и кредитного, и страхового);

- Контактные данные;

- Основания для истребования суммы (лучше ссылку на конкретный пункт договора по страховке).

- Реквизиты, куда перечислить деньги.

Еще 10 дней берется на перечисление средств с момента исключения лица из списка застрахованных.

Если решение принято положительное — уведомите свой банк о результатах в тот же день дистанционно (по телефону, через чат) и продублируйте информацию заказным письмом с уведомлением, чтобы избежать штрафных санкций.

Однако на практике отказ от приобретения страхового полиса по некоторым видам кредитов гарантированно повлечет за собой определенные последствия:

- прекращение оформления кредитного продукта;

- повышение процентной ставки по договору.

В случае с добровольными дополнительными программами таких последствий может и не быть, а финансовая защита станет дополнительной гарантией безопасности как для клиента, так и для банка. При наступлении страхового случая выплаты помогут клиенту обеспечить платежеспособность по кредиту в полном объеме.

Таким образом, по дополнительным страховым программам возможен отказ на этапе заключения договора без негативных последствий, но для таких видов, как имущественное страхование недвижимости, заемщика при ипотеке, а также КАСКО, избежать без последствий не получится.

Для того чтобы вернуть страховку, оформленную во время получения кредита, необходимо обратиться в страховую организацию и написать заявление.

Если заявление написано в течение 14 дней с момента получения полиса, то возврату подлежит вся сумма, уплаченная застрахованным лицом (удерживается лишь фиксированная сумма – 900 рублей).

Обратите внимание

Это установленный на данный момент законом минимальный срок, но компания может увеличить этот период, прописав соответствующее условие в договоре.

Если заемщик погасил кредит в течение трех месяцев с момента заключения кредитного договора, то страховой взнос возвращается в полном объеме.

Это правило действует для невостребованных кредитов – тех, по которым клиент так и не воспользовался предоставленными средствами.

Совет

При произошедшие в этот период события, которые попадают под страховой случай, таковым считаться не будут, и соответственно, по ним не производятся выплаты.

Для возврата страховки можно обратиться непосредственно в отделение банка (если договор заключен с «Райффайзен Лайф») либо в компанию, с которой вы подписали соглашение. Работнику организации подается письменное заявление, а также прикладываются следующие документы:

- документы, идентифицирующие личность;

- оригинал страхового полиса;

- оригиналы квитанций об оплате страховой премии;

- подтверждение банка о прекращении действия кредитного договора или платежное поручение, подтверждающее полную оплату кредита.

Возврат страховки при подаче заявления в период охлаждения производится в течение 10 рабочих дней, во всех остальных случаях – 30 рабочих дней с момента подачи заявления.

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 5 рабочих дней, после подписания договора.

В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон.

Например, банк может создать одну общую коллективную страховку для всех заемщиков.

Важно

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования.

Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор.

Действие закона не распространяется на такое вид страхования, а поэтому, клиент не может расторгнуть такую страховку. Ожидается, что в будущем могут появиться и другие схемы, так как банки не желают мириться с данными нововведениями.

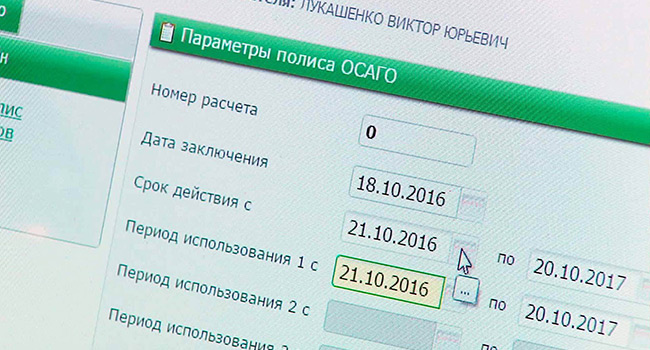

Срок кредита

3 года Сумма кредита

1 000 000 рублей Годовая процентная ставка

7,9% Страхование жизни

62 400 рублей Дата заключения договора

01.12.2016

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

- Свои паспортные данные;

- Данные вашего договора;

- Причину расторжения;

Вы сделаете правильный выбор, обратившись ко мне. Обратившись ко мне Вы получите услуги юриста по банковскому праву:

- Консультацию по договору заключенного Вами с банком;

- Экспертизу правил, договора, соглашения заключенного с банком в соответствии с законодательством;

- Произведение расчетов действительной задолженности перед банком;

- Помощь в составлении претензий, жалоб, обращение в надзорные и правоохранительные органы;

- Проведение переговоров с банками с целью разрешения споров в досудебном порядке;

- Помощь в составлении искового заявления в суд;

- Помощь во взыскании незаконной страховки, комиссий, штрафов и платежей;

- Представление Ваших интересов в суде по разрешению банковского спора.

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 5 суток после заключения договора.

Это указание распространяется и на страховку по кредиту.Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 5 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай.

Обратите внимание, что срок – 5 дней, считается не календарными днями, а рабочими.

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 4 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Обязательные и необязательные страховки по кредиту

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон. На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту.

- Потребительские;

- Ипотечные;

- Автомобильные;

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку.

В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке».

Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Можно ли отказаться от страховки

Подготовка искового заявления;4. Судебное заседание;5. Работа с исполнительным листом.

Стоимость услуг по возврату страховки Наименование услуг Стоимость Юридическая консультация:- с заключением договора- выезд / с заключением договора на взыскание страховки и комиссий- выезд / без заключения договора (только консультация) бесплатно бесплатно 700-1200 Претензия в банк/страховую компанию (при необходимости) 300-1500 Исковое заявление 1500-4000 ✶ Открыть полный прайс-лист на услуги ↵ Предварительная консультация(в т.ч.

Тарифы и условия страхования в Райффайзенбанке

Виды страховых программ

Страхование при оформлении и потребительского кредита

Когда вы берете в долг у банка, рекомендуется подключать страховую защиту жизни и здоровья (в том числе — для ипотеки) на случай, если ваше финансовое положение резко ухудшится, и выплата по кредиту станет невозможной.

Многие пренебрегают этим простым способом обезопасить себя, ища выгоду в сэкономленных на выплате страховой премии процентов. Обязательно оцените все риски — иногда страховка может избавить от куда больших денежных растрат.

Страхование в Райффайзенбанке по кредитам наличными имеет ряд принципиальных моментов и защищает: частично жизнь и здоровье и риск утраты работы.

Оформление любого кредитного продукта в банке сопровождается попутным заключением договора страхования. Для разных видов кредитования существуют свои страховые программы, а именно:

- страхование любого вида недвижимости;

- автостраховка или полное КАСКО;

- обеспечение страховых выплат при наступлении несчастного случая, а также болезни клиента;

- ОСАГО или покрытие гражданско-правовой ответственности заемщика.

Основные страховые программы реализуются собственной компанией «Райффайзен Лайф», а обязательное страхование по ипотеке и автокредитам может быть произведено в любой аккредитованной страховой компании при соблюдении требований банка к условиям договора.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит.

Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

В случае, если моя претензия останется без ответа, оставляю за собой право на обращение в суд с возложением на вас всех судебных издержек, компенсации морального вреда, штрафа по ч.6 ст.13 закона РФ “О защите прав потребителей”, а также в Роспотребнадзор для привлечения вашей компании к административной ответственности.

Совет

По практике в некоторых случаях размер страховки может превышать 100 000 рублей, что для большинства заемщиков является существенной суммой. Во избежание допущения Вами серьезных юридических ошибок, напрасной траты денег, здоровья, времени и нервов, необходимо прибегнуть к профессиональной помощи юриста.

Стоит отметить, что безвыходных ситуаций практически не бывает. Профессиональные услуги юриста помогут найти Вам правильное, а самое главное, законное решение Ваших вопросов и не разрешимых на первый взгляд проблем. Связаться со мной можно любым из ниже предложенных способов: Телефон*: 7 (924) 926-33-66 E-mail: [email protected] ICQ: 297-151 Адрес офиса [карта]:г.

Юридические услуги в хабаровске физическим и юридическим лицам

Обращение к компетентному специалисту, который помогает Вам в решении ваших проблем позволяет остановить панику, почувствовать себя в безопасности и, как следствие, принимать правильные решения, предпринимать адекватные и целесообразные действия, а не замыкать на проблеме свою жизнь в ущерб работе и семье. Я экономлю Ваше время. Мой стиль работы направлен на экономию времени своих клиентов.

Это заключается и в согласовании удобного времени и в том, что многие действия я беру на себя. Я работаю на результат. Этот принцип заключается в том, что я не отрабатываю деньги клиентов, изображая бурную деятельность и не делаю совершенно бесполезные вещи, чтобы заработать побольше на своих клиентах. Все мои действия направлены на достижение желаемого Вами результата в кратчайшие сроки.

Возврат и отказ от страховки в райффайзенбанке

Для этого необходимо набрать название банка, выполнить вход на станицу компании. Затем следует выбрать вкладку «Страхование» и пункт «Заемщикам кредитов».

Обязательства сторон подробно описаны в разделе «Памятка», после списка покрываемых рисков. Возврат денег после выплаты кредита Заемщик вправе вернуть оплаченные взносы, если долг был полностью погашен досрочно и страховка больше не нужна.

А что будет с кредитом?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Как отказаться от страховки после получения кредита?

Большинство банков навязывают своим заемщикам страховку. Это связано с тем, что при выдаче кредитных средств, они идут на риски. Чтобы их снизить и получить максимальную прибыль, они обязывают заемщиков оформлять страховку.

Свои положительные плюсы страховой полис имеет и для должника. В случае смерти, проблем со здоровьем или при иных страховых случаях (потеря работы, банкротство фирмы и так далее) компания частично или полностью берет на себя обязательства по погашению долга. Но для заемщика это значительное увеличение тела кредита, поэтому многих интересует, как отказаться от страховки в банке.

Отказ от страховки по кредиту: доступные пути

Многие люди считают, что страхования является обязательным при взятии кредита. Банки часто навязывают данные услуги, но клиент вправе от них отказаться.

Обычно клиентам предоставляет два варианта на выбор:

Некоторые люди считают, что второй вариант для них очень невыгоден, а поэтому на добровольной основе соглашаются на дополнительные и необязательные услуги. Хотя бывает, что повышенные процентные ставки более выгодные, чем платежи по страховке, что могут составлять до 30% от общей суммы.

Если вы пошли по первому пути, то у вас имеется право отказаться от страховки после получения кредита на законных основаниях. После одобрения вашей заявки банком и подписания договора вы можете отказаться от оплаты дополнительных услуг, если посчитаете, что расходы не оправдывают риски.

Как можно отказаться от страховки

Большинство заемщиков соглашаются на страховку для того, чтобы увеличить свои шансы на получение кредитных средств. Это приводит к лишним затратам, поэтому вопрос о том, как избавиться от этих дополнительных платежей, для многих людей остается актуальным.

Вы имеет полное право отказаться от страхового полиса, а сделать это можно двумя способами:

Обращение в банк

Если вы в течение 6 месяцев исправно выплачиваете платежи по кредиту, вы имеете право отказаться от полиса. Для этого вам необходимо выполнить такие действия:

- Обратиться в кредитный отдел банка.

- Написать письменное обращение о просьбе расторжения страхового договора.

- Дождаться ответа банка.

Часто банки идут навстречу при подобных просьбах клиентов, если не отмечено просрочек по платежам за весь прошедший период и нет страховых случаев. В таком случае банк проводит перерасчет процентных ставок и увеличивает их так, чтобы не выросли риски.

Сделать перерасчет процентов финансовое учреждение имеет право только в том случае, если это предусмотрено условиями договора. В ином случае последует отказ банка на просьбу клиента.

Через суд

Если банк не пошел вам навстречу и отверг ваш просьбу, отказаться от страховки по кредиту вы можете через суд. Для подачи искового заявления вам потребуется подготовить такие документы:

- кредитный договор;

- страховой полис;

- письменный отказ банка.

Необходимо будет представить доказательства навязывания данных услуг, поэтому желательно все разговоры с сотрудниками банка записывать на диктофон. Для увеличения своих шансов на победу заручитесь поддержкой профессионального адвоката, если вы не владеете достаточными юридическими знаниями.

У вас велики шансы выиграть суд, если вы сможете доказать, что банк обманным путем навязал вам страховой полис, например, включил в ежемесячные платежи, не предупредив вас. Если вы добровольно выбрали программу с низкими процентными ставками и страховкой, отказаться от нее будет значительно сложнее.

Отказ от страховки после получения кредита: новые правила

В течение периода охлаждения клиент может отказаться от навязанного страхования.

Для этого в указанный в законодательстве временной промежуток заемщик обязан обратиться в банк с просьбой расторгнуть страховой договор.

Сделать это он может только при условии отсутствия страхового случая, а вот дата внесения страховой премии не имеет к этому никакого отношения и никак не влияет на дальнейшее развитие событий.

Возврат внесенных средств по страховке: да или нет

Согласно новому законодательству, если клиент отказывается от страховки в период охлаждения, банк или страховая компания (в зависимости от особенностей подписанного договора) обязаны в течение 10 дней провести возврат денежных средств, потраченных на страховой полис.

Удовлетворение просьбы клиента возможно при отсутствии страхового случая в период охлаждения. Поскольку действие страхового полиса может наступать не сразу после подписания, то сумма возврата может быть полной или неполной:

Если страховой договор не вступил в действие, сумма страховой премии возвращается на счет заемщика в полном размере.

Если страховой полис уже действует, при возврате денежных средств из них вычитывается сумма за прошедшие дни. Поскольку услуга предоставлялась, компания имеет право получить на них деньги.

Взаимоотношения кредиторов и заемщиков по новым правилам

Новый закон позволяет отказаться заемщику от обременительного страхового полиса, который в большинстве случаев только сильно бьет по карману. В жизни редко наступают ситуации, когда страховая компания выплачивает долг вместо заемщика, поэтому возможность отказаться от страхового полиса многих порадовала.

На практике отказ от страховки по кредиту после оформления имеет немало нюансов.

Согласно новым законам, клиенты банков могут легко отказываться от дополнительных услуг, которые им навязывают, но в таком случае вырастают риски финансового учреждения.

Обратите внимание

В связи в этим некоторые банки повышают процентные ставки или оставляют за собой право изменять их при отказе. Этот пункт обязательно прописывается в кредитном договоре. Нередко это останавливает заемщиков от решительных действий.

При отказе клиента от страхования после оформления кредитного договора большинство банков не спешит возвращать им деньги, потраченные на страховые премии. В интернете можно легко найти отзывы заемщиков, которым удалось отказаться от навязанного страхования и вернуть свои средства, хотя данные действия и сопровождались длительными прениями с банком.

Что нужно знать заемщикам о страховании

Если вы решили взять кредит в банке, вам обязательно будут навязывать страховой полис в открытой или скрытой форме. Вам необходимо знать следующее:

- Страхование является добровольным и не может быть обязательным при потребительских и многих других видах кредитов.

- Вы можете отказаться от страхового полиса еще до подписания договора.

- Если вы согласились на страховку, чтобы получить кредит, вы имеете право отказаться от нее в период охлаждения (5 или более дней с момента подписания договора).

- Вы не можете отказаться от страхования при ипотечном кредитовании.

Чтобы избежать неприятностей и непредвиденных расходов, связанных со скрытой страховкой, детально изучайте все пункты кредитного договора. Некоторые банки берут на себя обязанность отчислять страховые премии. Лучше потратить больше времени на изучение договора, чем потом на протяжении всего его срока действия платить энные суммы.

Если вы считаете, что страховой полис для вас несет только дополнительные растраты и никакой пользы, вы можете на законных основаниях от него отказаться.

Будьте готовы к тому, что банк не пойдет вам легко навстречу, так как увеличивает свои риски остаться без прибыли или понести убытки. Помните, что от любых дополнительных услуг вы вправе отказаться.

Перед подписанием кредитного договора внимательно изучите все его пункты, особенно те, что написаны мелким шрифтом.