Как вернуть страховку по кредиту в ВТБ: 3 проверенных способа

Оформляя кредит, будущий заемщик сталкивается с настойчивым предложением кредитного менеджера заключить договор страхования. Условия страховых полисов различны, но одно неизменно – банк усиленно навязывает услугу, грозя ухудшением условий кредита. Давайте разберемся, когда кредит сопровождается страховкой, можно ли отказаться, реально ли вернуть страховку по кредиту ВТБ.

Обязательно ли оформлять страховку

Прежде чем разобраться, как вернуть деньги за страховку по кредиту, узнаем возможно ли изначально отказаться от неё?

Заключая кредитный договор, банк навязывает два типа страховых полисов:

- Cтрахование жизни и здоровья;

- Cтрахование имущества.

Законодательство России сообщает: никто не может принудить гражданина застраховывать жизнь и здоровье. Получение банковского кредита – не исключение. Поэтому первый пункт попадает под категорию страховок, искусственно навязываемых банком. Правда, возможны негативные последствия, рассматриваемые ниже.

Касательно страхования имущества у заемщика мало свободы выбора.Заемщику ситуация на руку – кому же хочется расплачиваться за жилье, ставшее непригодным для проживания либо значительно подешевевшее из-за форс-мажорных обстоятельств. Когда причиной выступает страховой случай, убытки возмещаются.

Альтернативный вариант: страхуемое имущество выступает залогом, обеспечением кредита. Мотивы очевидны – банк не сможет продать залог в случае неспособности вернуть кредит, если имущество утеряно, пришло в негодность, обесценилось. Отсюда обязательность заключения страхового договора.

Чем грозит отказ от страхования

Получая кредит, жизнь и здоровье страховать необязательно. Но сотрудник банка будет утверждать следующее: кредит в ВТБ невозможно получить без страховки.

Поправка: возможно, но невыгодно менеджеру, теряющему процент комиссии или ежемесячную премию за работу. Потеря трудоспособности, работы, скоропостижная гибель может случиться с каждым, но не дает банку права навязывать страховой полис.

Обратите внимание

На практике сотрудничество со страховой компанией обеспечивает банку постоянный доход. Кредиты и займы выдаются регулярно, а страховые случаи по ним наступают несравнимо реже. Сумма комиссии с одного договора незначительна, однако учитывая количество кредитов, выдаваемых крупным банком, картина кардинально меняется.

Вот с какими аргументами сталкиваются люди, отказывающиеся заключать договор со страховой компанией:

- «Кредит одобрили со страховкой, без нее откажут»;

- «Со страховкой процент ниже, без нее – на 2, 5, 10% выше»;

- «Без страховки одобрим 400 тыс., со страховкой – 500 тыс.».

Сотрудники банка прямым текстом говорят, что кредит выдадут исключительно со страховкой, её наличие способствует принятию положительного решения.

Подобные требования незаконны, но доказать это проблематично. Кредитор не обязан объяснять причины отказа в выдаче займа. Невозможно документально обосновать, что причиной отказа является отсутствие страховки. Исключением послужит изначальная фиксация разговора с кредитным менеджером на диктофон. Тогда запись станет основанием для иска в суд.

Однако зачем решать дело через суд с несением сопутствующих издержек, если существует способ оформить возврат страховки по кредиту ВТБ?

Избавляемся от страховки за 5 дней

Вышеперечисленные способы продвижения страховых услуг незаконны, но открыты. Другие банки поступают хитро, они указывают согласие клиента оформить страхование жизни в кредитном договоре. Клиенту не требуется ставить галочку – она заранее напечатана на тех страницах договора, которые читают реже всего.

Во избежание нежелательных последствий внимательно изучайте надписи мелким шрифтом – там кроется немало обязательств, например, по выплате крупных страховых сумм, до 10% суммы кредита. Запрашивая полумиллионный кредит, готовьтесь отдать страховщику 50 тысяч рублей.

Итак, вы пропустили пункт кредитного договора о страховании, либо сотрудник банка настаивал и отказаться не получилось. Что делать?

В течение пяти дней после того, как вы оформили кредит в ВТБ, надо передать страховой компании («ВТБ Страхование») заявление об отказе от страховых услуг.

С февраля 2016 г. Центробанк обязал страховщиков расторгать договора по заявлению клиента в первые пять дней, а за десятидневный срок после обращения возвращать уплаченные суммы.

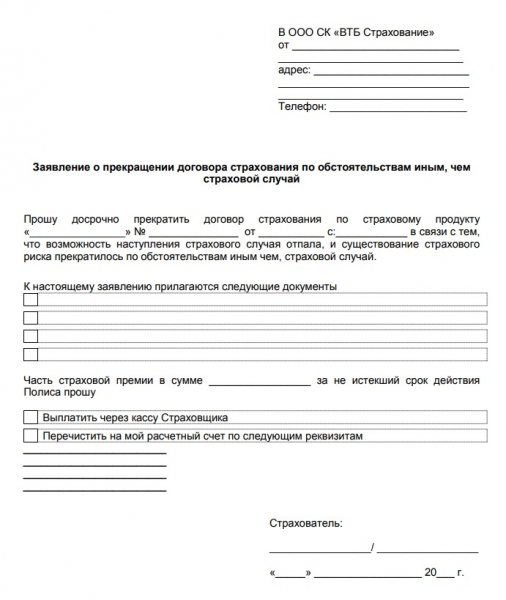

Образец заполнения бланка на возврат страховки по кредиту в ВТБ:

Скачать бланк

Возврат страховки по кредиту ВТБ на таких условиях возможен только в пятидневный срок! На шестой день шанс упущен.

Ключевой момент – метод работает, когда именно вы подписывали договор страхования (второй стороной договора выступаете вы лично). Если вы присоединились к программе коллективного страхования, предлагаемой банком ВТБ, договор заключается между банком и страховщиком. Расторгнуть обязательства за пять дней не получится – вы не являетесь стороной, заключавшей сделку.

Возврат страховки при досрочном погашении кредита

Установленный законом срок миновал, вы упустили шанс расторгнуть договор страхования. Формально расторгнуть его вы можете, но страховую сумму возвращать никто не обязан – перечитайте договор со страховщиком и уточните упомянутый нюанс.

Обманутые заемщики задаются вопросом, можно ли вернуть страховку по кредиту в ВТБ. Вариант имеется: досрочное погашение долга.

Логическое обоснование простое. Страховым случаем выступало увольнение, утрата трудоспособности, смерть заемщика, пока тот имел обязательства перед банком. При досрочном погашении обязательства исполнены, долг погашен. Наступление страхового случая исключается, договор между страховщиком и страхователем теряет актуальность.

Важно

При досрочном погашении из возвращаемой суммы вычитается неустойка плюс затраты страховой компании, понесенные за период действия договора страхования.

Для возврата страховой суммы подавайте заявление, ссылаясь на 958 статью ГК РФ. Обязательно прикладывайте справку об отсутствии задолженности, копии кредитного и страхового договоров, документ, подтверждающий вступление в программу коллективного страхования.

В десятидневный срок страховщик предоставляет письменный ответ о принятом решении. Наличие письменного ответа критически важно: при отказе страховщика документ понадобится для обращения в суд.

Подавая заявление, выражайте желание получить ответ письменно на домашний адрес либо по электронной почте – заверенные сканы письма послужат доказательством.

Страховщику выгодно уведомлять клиента устно, тогда доказать факт отказа маловероятно.

Если страховая компания отказывается возвращать деньги, обращайтесь в суд. Банки стремятся решить проблему без судебных тяжб, сохраняя деловую репутацию. Высока вероятность прийти к договоренности, и вернуть страховку по кредиту в ВТБ без судебных инстанций.

Существует риск, что дело дойдет до суда. Аналогичные процессы ограничиваются одним заседанием, истец несет приемлемые судебные издержки, так что причин для беспокойства нет.

Альтернативный способ возврата страховки

Сторонникам радикальных мер придется по вкусу иной метод возвращения страховки по кредиту. Инвестиционный консультант, специалист по решению спорных вопросов с банками Рами Зайцман рекомендует письменно обратиться к Центробанку с просьбой о рассмотрении проблемы. Письмо должно заострить внимание на следующих моментах:

- Страховка навязана против желания (ключевой момент, т.к. подписью в документе вы подтверждаете добровольное желание);

- Вы ощущали давление со стороны кредитного менеджера, получали угрозы отказа, ухудшения условий предоставления кредита;

- Есть основания полагать, что не вы один столкнулись с аналогичной ситуацией, имеются пострадавшие заемщики;

- Схема напоминает мошенничество с целью получения выгоды

Центральный банк внимательно относится к подобным жалобам. Результатом станет проверка банка, изменение ситуации к лучшему.

Выше приведены способы, как вернуть страховку по кредиту в ВТБ. Надеемся, статья помогла сэкономить потраченные деньги. Однако стоит отметить случаи, когда страховка идет на пользу заемщику.

Если вы работаете на опасном производстве с риском травматизма, опасаетесь потерять работу, а кредит нужен, то страховка выступит грамотной мерой предосторожности.

(29

Отказ от страховки после получения кредита

Получить кредит в наше время и так не просто: нужно собрать кучу справок с работы, подтвердить свою платежеспособность, подтвердить финансовое положение семьи, пройти ряд проверок по базам данных банка и только после этого услышать вердикт. И всего этого кредитным организациям не хватает и они пытаются «защитить» себя от риска становления заемщика неплатежеспособным с помощью навязывания дополнительных услуг.

Что такое страховка по кредиту

В 99 процентах случаев при обращении в банк за оформлением кредита кредитный менеджер организации при расчете стоимости кредита рассчитывает сначала основную сумму кредита (тело кредита и начисленные проценты в зависимости от срока его погашения) и потом нехотя рассказывает клиенту о том, что нужно также оформить страховку и без нее получить кредит невозможно, либо можно с более высокой процентной ставкой. Законно ли данное действие финансовой организации?

Разумеется, навязывание данной услуги является незаконным.

Страховка по кредиту — страховой продукт, который снижает риски банка в случае возникновении чрезвычайных ситуаций у клиента.

Несмотря на широкое распространение практики, при которой страховка признается навязанной услугой, банки продолжают активно продвигать как свои страховые продукты, так и продукты своих партнеров.

Правда, со временем схемы навязывания страховки серьезно изменились, и в основном они рассчитаны на тех заемщиков, кто слабо или абсолютно не разбирается в юридических вопросах, считая договор страхования обязательным.

Совет

Более того, правомочность банка отказать в предоставлении кредита, никак не мотивируя свои действия, вынуждает потенциальных заемщиков выбирать – либо согласиться на то, что предлагают, либо уйти ни с чем.

На страховку можно смотреть с нескольких позиций: с одной стороны страховой полис перекладывает ответственность с заемщика на страховую компанию в случае ЧП и причинения вреда здоровью (и как следствие невозможности работать и выплачивать долг по кредиту) и в тоже время пополняет казну страховой компании, которая как правило является дочерней компанией банка.

Банки и финансовые структуры, в свою очередь, подошли к вопросу выдачи страховок очень хитро — в страховом договоре черным по белому написано, что данный страховой полис заемщик оформил добровольно и претензий к нему не имеет.

Этот пункт добавляется в страховой договор с целью ограничения срока, когда данный договор можно аннулировать с полным возвратом страховой премии.

Аннулировать страховку к кредиту можно, по сути, в любой момент с момента начала ее действия, но только возврат средств за ее приобретение ограничен во времени. А аннулировать страховку просто так без какой-то пользы для себя смысла особого нет — так вы, хотя бы застрахованы от неблагоприятных жизненных ситуаций, и от этого легче, ведь в жизни всякое бывает.

От чего можно застраховать кредит

Кредит может застраховать от многих негативных финансовых факторов, таких как:

- Тяжелые телесные травмы

- Получение инвалидности

- Смерть

- Потеря работы

Аргументы, конечно весомые, в частности если идет речь о смерти заемщика. Ведь если заемщик умирает, то обязанность выплачивать кредит ложится на плечи ближайших родственников.

Кредиты бывают разные и поэтому не стоит путать их зону страхования:

- Потребительский кредит (он же кредит на любые цели, автокредит) страхует исключительно вашу жизнь и ответственность.

- Ипотечный кредит страхует вашу будущую собственность от порчи (в данном случае покупаемую недвижимость)

Согласно Гражданскому кодексу Российской Федерации потребительский кредит в любой финансовой организации РФ не обязывает страховать свою ответственность и является добровольным по желанию заемщика. В случае ипотечного кредита страхование предмета залога (вашей купленной квартиры) обязательно должно быть застраховано.

Зачем нужно страховать кредит

Как мы уже писали выше — страховка по потребительскому кредиту является в России добровольной и никакая кредитная организация не вправе навязывать этот продукт.

Но в то же время банку тоже нужно на «что-то» жить, поэтому приходится объяснять клиенту всю важность страхового полиса и говорить что без нее банк откажет вам в выдаче кредита.

Обратите внимание

Хотя бывают случаи, когда банк действительно отказывает в кредите при отказе от страховки еще на стадии составления заявки на кредит и клиенту причина отказа не сообщается (банк не обязан сообщать причину заемщику).

Поэтому мы советуем все-таки взять страховку на кредит, но после его получения сразу же отказаться, ведь на отказ есть достаточно времени, а деньги по кредиту приходят на ваш счет на следующий рабочий день после подписания кредитного договора.

Стоимость страхования и сроки

Стоимость страховки прописана в вашем страховом договоре и зависит от следующих факторов:

- Срок действия страховки

- Сумма кредита

Чем больше срок действия страховки (совпадает со сроком действия кредитного договора) и сумма кредита, тем выше комиссия за услуги страховой компании.

Точную сумму страховки вам сообщит ваш кредитный менеджер в финансовой организации при оформлении заявки на кредит в отделении банка.

Как отказаться от страховки до и после получения кредита

Как мы писали выше — отказываться от страховки до получения кредита несет в себе большие риски получить отказ от кредитной организации. Поэтому советуем согласиться, но оформить возврат после получения кредита на свой счет.

Существует, конечно, более сложный путь — если консультант банка в открытую навязывает вам страховой полис, то можете сослаться на 958 статью Гражданского кодекса Российской Федерации, которая гласит, что банки не имеют право навязывать страхование жизни и здоровья заёмщика, не имеют право штрафовать заемщиков в случае отказа и применять прочие неправомочные действия в отношении заемщика. В противном случае на банк можно подать в суд и к нему будут применены санкции.

При таком подходе банк может поменять свой подход к вам и разрешит взять кредит без страхового полиса, но с повышенной процентной ставкой, что окажется более невыгодно для вас, чем страховка, деньги за которую вы можете вернуть в регламентированный для этого срок.

Страховка по кредиту: как вернуть

Срок отказа от страховки зависит от страховой компании, в которой она выдана и в данной ситуации при подписании бумаг досканально изучить страховой договор.

Там должен быть прописан период, когда страховка подлежит возврату.

Обычно этот срок у страховых компаний колеблется от 5 дней до 14 дней, чего вполне хватает чтобы не спеша прийти в отделение страховой компании и написать заявление на возврат денежных средств.

Важно! За период времени до подачи заявления на возврат страховой премии не должно произойти страхового случая!

Кредитные организации неохотно относятся к процессу возврате страховки и поэтому если на вашу просьбу выдать вам бланк заявления на отказ от страхового полиса вам ничего не ответили — можете использовать приведенный ниже образец заявления на возврат страховки по кредиту. Он тоже будет иметь юридическую силу.

Заявление можно заполнить от руки и необходимо указать в нем следующее:

- Вашу фамилию, имя, отчество

- Данные паспорта (серия и номер, кем и когда выдан)

- Причина расторжения страхового полиса

- Дата подачи заявления и подпись

- Реквизиты, куда вернуть деньги за неиспользованную страховку

Таким образом, не бойтесь спорить с банком по поводу возврата страховки, подкрепляйте свои заявления ссылками на законы и не давайте кредитным организациям вас обмануть!

Образец заявления на возврат страховки по кредиту в втб страхование

Особенности возврата страховки по кредиту в 2019 году

При этом возможно несколько вариантов отказа: Когда страхование кредита является обязательным, то отказ от страховки возможен только после завершения выплаты кредита. Как правило, сроки кредитного и страхового договоров совпадают, потому о возврате средств говорить не приходится.

Отказ от страховки после получения кредита с

Новолесная, д.2.

К заявлению на возврат страховки следует приложить следующие документы:

1

В Совкомбанке чаще всего страхуется не жизнь и здоровье, а его имущество по программе «Привет, сосед» от СК «ВТБ Страхование». Заявление о досрочном расторжении можно направлять по адресу электронной

Заявление на отказ от страховки в банке ВТБ

Статья 958 Гражданского кодекса РФ дозволяет расторгать договор страхования в любой момент по желанию самого клиента. Однако возврат ранее оплаченной премии возможен далеко не всегда.

Если отказ от полиса происходит в течение пяти рабочих дней после заключения контракта с ООО «ВТБ Страхование», компания вернёт всю сумму страховки.

Выплата части страховой премии возможна при досрочном отказе от полиса в связи с прекращением существования страховых рисков, оговорённых договором.

Важно

Компания возвращает ту сумму, которая осталась доступна клиенту за неистёкший период действия страховки.

В этом случае страхователю требуется обратиться в ООО «ВТБ Страхование» с заявлением о прекращении договора, в котором следует указать: Данная форма заявления отличается от представленной выше, потому как не содержит требования о возврате части страховых выплат. Если полис был оформлен через официальный сайт компании, отказ от него в отдельных случаях также возможен в режиме онлайн путём заполнения электронной формы запроса — https://www.vtbins.ru/individual/abroad/otmena/#online.

Вы можете получить актуальный образец отказа от страховки в «ВТБ Страхование». Менеджер предоставит подробную консультацию по любому интересующему вопросу и выдаст нужный для заполнения в вашем случае бланк запроса.

Клиент может лично передать нужный комплект документации менеджеру компании или направить с этой целью своего законного представителя.

В последнем случае дополнительно потребуется иметь при себе доверенность, предоставляющую лицу полномочия на подачу заявления от имени страхователя.

Другой способ передачи документации в офис компании – отправление заказного письма с описью вложения и уведомлением о вручении.

Контракт на страхование клиента от тех или иных рисков считается расторгнутым с момента получения компанией заявления об отказе от страховки в «ВТБ Страхование», образец которого представлен выше.

Образец заявления на возврат страховки по кредиту

Желая получить кредит, в любом финансовом учреждении клиент столкнется с двумя обязательными условиями:

- оплата комиссионных процентов;

- подписание обязательного документа, который является гарантийным по страхованию средств (заполненный образец заявления).

Существует несколько способов и типов систем, способных обезопасить капитал. Кредиторы работают с двумя группами гарантий:

- полис невыплаты займа;

- полис, который всю ответственность за неуплату денег, возлагает на его владельца.

Каждый из вариантов имеет свои характеристики, и пользователь банка должен в обязательном порядке знать их отличия.

Образец заявления на возврат страхового взноса в Сбербанке можно найти на сайте или в отделении банка Обращаясь в отделение, клиенту необходимо зарегистрировать в банке оба варианта заявления, на котором должны стоять число/месяц/год регистрации и подпись обслуживающего специалист.

Как написать заявление на возврат страховки по выплаченному кредиту: образец

Кроме претензии, потребуется собрать и подать в отделение ряд документов:

Как правильно написать заявление в Сбербанк, например?

В документе обязательно должны содержаться реквизиты организации-кредитора (можно найти в договоре или на официальном сайте), ваши данные, сведения о заключенном между сторонами кредитном договоре.

Обязателен и пункт, указывающий на то, что вы действуете согласно закону о «Защите прав потребителей».

Необходимо указать точную сумму, уплаченную вами за страховой полис, реквизиты счета, на который вы хотите получить средства.

Рассмотреть заявление кредитор должен в десятидневный срок с момента его получения, и дать ответ.

Возврат страховки по кредиту ВТБ 24: долгосрочное погашение

Обратите внимание, что сумма возврата будет зависеть напрямую от сроков кредитования.

Если сроки займа составляют от 6 до 12 месяцев, то не стоит ждать больших выплат. Значительную сумму возвращают при пятилетних выплатах по банковскому продукту. Получается, что ежемесячно плательщик вносит выплаты не только по задолженности по кредиту и процентам, но и по страховке.

Удержка положена только той суммы, которая была израсходована во время действия договора, заключенного между гражданином и банком.

Как рассчитывается затраченная сумма? Сначала высчитываются выплаты, произведенные в пользу банка: пропорциональное соотношение использования кредитных средств и времени действия программы.

Совет

Полученный остаток перечисляется на расчетный счет клиента. Если у Вас остались вопросы — сообщите нам

Задать вопрос

- Комиссионные сборы, наличие которых прописано в соглашении.

- Выплаты налогового образца (обязательное условие сотрудничества).

- Страховка за те дни, когда клиент находился на обеспечении.

Для того чтобы в процессе не возникало подобных ситуаций, когда заемщик пытается вернуть затраченную сумму, следует оформляться не на весь срок, а на год с возможностью продления.

При преждевременном погашении нет необходимости в дальнейшем пользовании.

Испортится ли кредитная история при составлении такого документа?

В начале 2019-го года было рассмотрено множество спорных ситуаций данного типа в судебном порядке.

Чтобы избежать подобных тяжб, следует быть осмотрительным заблаговременно.

Если вы не облаете должными знаниями, то за отдельную оплату наймите независимого юриста, который изучит вопрос и поможет разобраться в возможных неблагоприятных исходах.

Как вернуть страховку при досрочном погашении кредита?

Такое иной раз практикуется как в банках, которые в договоре страхования играют роль не более, чем посредника, так и при оформлении кредита в точках продаж, где в качестве посредника порой выступает сам магазин или его представитель. В данном случае требовать что-либо от посредника бесполезно.

Необходимо обращаться непосредственно к страховщику.

При таких обстоятельствах банк действует в качестве страхователя и предъявлять требования о возврате страховки необходимо к кредитному учреждению.

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: 8 (800) 333-45-16 доб.149

При обращении в страховую компанию речь может идти:

- о досрочном расторжении договора (отказе от договора) страхования в силу прекращения существования страхового риска по обстоятельствам, не обусловленным страховым случаем;

- и о пересчете страховой премии с возвратом ее части.

При обращении в банк требованиями могут быть:

Заявление (при пересчете/возврате) или претензия (возмещение убытков) составляются в письменной форме, желательно в 2-х экземплярах, один из которых остается у заявителя.

В заявлении или претензии обязательно следует:

- аргументировать свою позицию и сослаться на конкретные положения договора и законов, поэтому разумнее будет, если документ подготовит юрист;

- указать срок, в течение которого надлежит дать письменный ответ – 10-30 дней.

В организации, расположенные в других городах, документы можно направить почтой, обязательно заказным письмом и с описью вложений.

Как вернуть страховку по кредиту в банке ВТБ 24?

Возврат страховки по кредиту ВТБ 24 — труднодоступная, но удобная и полезная возможность, которой могут воспользоваться заемщики в определенных ситуациях, если условия страхования позволяют это сделать.

Оформить страховку может каждый желающий, когда берет кредит в банке. Данная услуга предоставляется в двух формах:

В первом случае страховая компания берет на себя ответственность за кредит, если человек потерял трудоспособность (1 и 2 группа инвалидности) или случилась непредвиденная смерть заемщика.

Имея такую страховку, есть больше вероятности, что банк ВТБ 24 одобрит просьбу о кредите.

Но страховать свою жизнь не является обязательным условием, и принятие ВТБ 24 решения не зависит от наличия страховки.

Страховка в ВТБ 24 не всегда дело обязательное. Только в случае взятия жилищного имущества в кредит заемщику необходимо обязательно согласится с условиями страхования.

Если заемщик стабилен, трудоустроен и хорошо платежеспособен, то ни один кредитор не захочет терять такого клиента, лишь из-за отказа от страхования. Ведь банку только выгодно получать проценты с заемщика за кредит.

Второй случай в сумме получается дешевле, а деньги за страховку в большинстве своем сгорают и не приносят пользы.

Обратите внимание

Но принимать решение все равно клиенту и, если он сочтет нужным, то оформит страховой полис.

Вернуть страховку человек может по собственному желанию после подписание договора в таких случаях:

- Осознание бесполезности страхового полиса, либо понимание, что сумма за страхование превышает ожидаемые расходы;

- При досрочном погашении кредита.

Если договор с ВТБ 24 о займе уже подписан и в нем вы согласились на страхование, то осуществить возврат своих денег еще представляется возможным. Для достижения результата необходимо обязательно: Необходимо ответственно взвесить все до подписания бумаг о займе и страховке, невнимательность может стоить вам крупной суммы денег, так как плата за страхование нынче дорога.

Попытайтесь пообщаться со страховой компанией и написать прошение о возврате невостребованных средств. Если сумма осталась небольшая, то страховщики легко идут на эту уступку, но при более крупной сумме могут и отказать.

Образец заявления на отказ от страховки по кредиту

Как вернуть страховку при досрочном погашении в ВТБ 24?

Почти все кредиты ВТБ 24 выдает со страховкой.

Этому способствуют несколько факторов: Оформление страховки заключается в согласии заемщика о присоединении к договору коллективного страхования, заключенного между страховщиком и банком.

Также, подписывая договор, заемщик дает согласие для списания страховой премии со своего кредитного счета.

Это означает, что часть выделенных кредитных денег пойдет страховщику, и на нее будет начислен процент.

Он мотивирует это тем, что страховка продолжает действовать даже после прекращения выплаты кредита. Если клиент все же решил добиваться возврата страховки после досрочной выплаты кредита, то порядок действий будет следующим: Перед подачей иска в суд стоит сравнить выгоду, которую можно получить от исхода дела с предстоящими расходами на адвокатов.

Образец заявления на возврат страховки по кредиту в ВТБ 24

Рассчитываясь по кредитному обязательству досрочно, заемщик получает право на возврат страховки, которую он оплатил заранее. Но одно дело существование права и совсем другое его реализация.

Чтобы получить деньги обратно, нужно написать заявление на возврат страховки по кредиту. Как это сделать, где взять бланк и как правильно передать данный документ? Обо всем этом мы сейчас и поговорим.

Где взять бланк?

Если вы являетесь активным пользователем системы ВТБ-Онлайн, вы легко сможете подать заявление и на досрочное погашение кредита и на возврат страховки. В системе это делается быстро и без проблем, достаточно зайти в раздел «Кредиты». Там будут формы документов, которые можно заполнить и отправить в электронном виде.

В том случае, если вы подавали заявление на досрочное погашение кредита в отделении банка ВТБ 24 и Онлайн сервисами банка вы не пользуетесь, тогда есть резон обратиться в офис страховой компании, с которой у вас заключен договор.

Сотрудница офиса обязана дать вам консультацию по поводу возврата страховки и предоставить бланк заявления на возврат неиспользованной части страховки. Здесь же в офисе заявление может быть вами заполнено по образцу.

Образец заполнения заявления у сотрудников страховой компании тоже имеется.

Составляем документ

Начинаем составление заявления на возврат страховки с «шапки» документа. Сначала указываем наименование страховой компании, с которой у вас был заключен договор. Ниже указываем адрес офиса, в который вы обратились. Далее указывается фамилия заявителя, его паспортные данные и контактный телефон. Переходим к основной части заявления.

Вот и весь документ. В общем то, для его составления не нужен образец. Если вы хотя бы немного юридически подкованы, вы справитесь.

Как правильно передать документ?

Чтобы гарантированно вернуть страховку по заявлению, необходимо правильно передать документ, чтобы сотрудники СК потом не отрицали, тот факт, что заявление им действительно передавалось.

Лучше подавать заявление через систему ВТБ-Онлайн, так документ будет рассмотрен в первую очередь.

Если такой возможности нет, то лучше написать заявление в офисе страховой компании в присутствии сотрудника.

В обязательном порядке нужно проследить, чтобы на заявлении сделали отметку о приеме и зафиксировали факт принятия документа в специальном журнале.

После этого нужно снять копию с завизированного документа и можно спокойно ждать, когда уполномоченные сотрудники страховой компании его рассмотрят.

Важно

Будьте готовы приложить к заявлению документы, подтверждающие факт досрочного погашения кредита.

Итак, при возникновении известных обстоятельств вы можете вернуть часть страховки обратно. Для этого нужно написать заявление, а как это сделать мы только что поведали. Не оставляйте свои деньги страховой компании, реализуйте свои права. Удачи!

Возврат страховки по кредиту ВТБ 24: можно ли и как вернуть

История страхования богата и длительна — она начинается еще в Вавилоне, античной Греции и Риме.

Рядом с цивилизациями, где был развит рынок и финансовый инструментарий, всегда присутствовала и страховая деятельность, отчего она успешно «перекочевала» и в Средние Века, и, далее, до нашего времени.

В разные времена лишь менялись организации, полномочные предоставлять услуги страхования. Все это подразумевает важность, а порой и даже необходимость страховки. Об этом — в настоящей статье.

Что такое страховка и для чего она нужна?

Сам по себе кредит — это финансовое обязательство, «пассив» в бухгалтерской терминологии. Это означает, что при непредвиденных обстоятельствах у заемщика (смерти, тяжелой болезни и т.д.) обязанность погашать задолженность переходит к правопреемникам должника. Как правило, при отсутствии страхового контракта, долговая нагрузка падает на ближайших родственников заемщика.

Таким образом, избежать выплаты по долговому обязательству никак не удастся. Однако, не всегда у правопреемников находятся средства для выплат кредитору — это особенно актуально в том случае, если единственными родственниками должника являются его дети.

Именно для таких случаев и была придумана страховка. При возникновении страхового случая правопреемником займа становится страховая компания. Здесь выигрывают все три стороны:

- Если страховой случай все-таки наступил, заемщику не нужно тратить все свои сбережения на выплату в счет ныне непосильного к уплате долга;

- Банк находится в полной уверенности, что, так или иначе, долг будет возвращен, а значит, выше шанс, что он одобрит потенциальному заемщику кредит. Это актуально как для ипотечных, так и для потребительских займов;

- Страховые компании знают, что из тысячи оформленных договоров, в силу статистики, лишь один попадет под страховой случай. Таким образом, даже с учетом выплат по договорам, компания все равно в плюсе.

Обязательно ли страхование или его можно избежать?

Нужно учитывать, что для разных видов кредитов условия страхования разнятся.

С точки зрения российского законодательства, согласно ст. 927 ГК РФ и ст. 3 закона «Об организации страхового дела в РФ», полномочия определять случаи обязательного страхования даны исключительно Правительству и Президенту РФ. Таким образом, банк сам по себе не может устанавливать нормы в сфере обязательного страхования, т.к. это было бы нарушением закона.

Закон предписал обязательное оформление страховки лишь для следующих случаев:

- Согласно ст. 31. закона «Об ипотеке (залоге недвижимости)» и ст. 935 ГК РФ, оформление страховки на собственность обязательно в рамках ипотечного и автомобильного кредитования;

- Ст. 4 Федерального закона от 25.04.2002 N 40-ФЗ предписывает пользователям автомобиля в обязательном порядке оформлять полис ОСАГО. Это же касается и покупки транспортного средства в кредит.

Все остальные случаи «обязательного» оформления являются лишь провокациями со стороны банков. В частности, в популярном банке ВТБ навязанное страхование часто провоцирует возврат страховки. Причина, почему банки не имеют такого права, сформулирована в законе «О защите прав потребителей».

В нем подчеркивается, что требование банковских организаций оформить страховку вместе с кредитом нелегитимно, кредиторы не имеют права отказать в финансовых услугах лишь по причине отказа от оформления страховки.

На бумаге все так, но банкам невыгодно упускать возможность заработать дополнительные средства. Поэтому страховка часто оформляется благодаря обещанным преференциям или, наоборот, штрафам:

- За заключение договора о комплексном страховании ВТБ, как и другие банки, снижает процентную ставку;

- Человеку могут намекнуть, что отказ от оформления может привести к отклонению заявления на кредит по формальным причинам. Ведь закон не запрещает отказывать в выдаче кредита при недостаточных доходах, «плохой кредитной истории» и так далее;

- Юристы банка могут зафиксировать такие условия в кредитном договоре, что по документу заемщик будет фактически обязан получить полис. Для этого в разделе «Ответственность сторон» указываются штрафные санкции, комиссии и тому подобное, если заемщик отказался от комплексного страхования.

Можно ли вернуть страховку по кредиту в ВТБ 24? В каких случаях это возможно?

От страховки можно не только отказаться (если кредит не ипотечный), но ее также можно вернуть. Возврат страховки по кредиту в банке ВТБ-24 возможен в следующих случаях:

- Если заемщик произвел досрочное погашение кредита. Остаток страховки можно аннулировать по причине ее ненадобности;

- Если после подписания кредитного договора, в условия которого было вписано требование оформить страхование, прошло не более 14-ти календарных дней. Если условие вписано не было, срок актуален для подписанного страхового контракта;

- Если гражданин оформил индивидуальное, а не коллективное страхование. Разница между двумя видами полиса заключается в стоимости услуги, количестве страховых случаев и, наконец, возможности произвести возмещение трат при возврате страховки.

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

Как вернуть страховку по кредиту ВТБ 24?

Жизнь многих вынуждает обращаться в банки за получением кредита. Мы рассчитываем получить определенную сумму, которую будем в силах погасить с процентами к оговоренному времени.

Но вместе с кредитом практически всегда нам навязывают услуги страхования. Не исключение и ВТБ 24. Это может быть страхование здоровья заемщика, жизни, страхование от потери работы и т.д.

Однако, далеко не в каждом случае мы обязаны брать на себя дополнительные траты, которое данные страховки предполагают.

В этой статье наши юристы расскажут вам, что из себя представляет страховка по кредиту в ВТБ 24.

Вы узнаете, когда страховка обязательна, а в каких случаях, клиент банка ВТБ 24 сам может решить, нужна ли она ему. Мы объясним, как отказаться от навязанной банком ВТБ 24 страховки по кредиту в 2018 году.

А также подскажем, как вернуть деньги за неиспользованную страховку при досрочном погашении кредита в ВТБ 24.

Для чего нужна страховка?

Страховка — это мера защиты как банка, дающего кредит, так и заемщика, его получающего, от всевозможных непредвиденных обстоятельств.

Банку, в том числе ВТБ 24, важно, чтобы выделенные им по кредиту деньги были вовремя возвращены, а проценты за использование заемных средств в полном объеме погашены. Поэтому он и требует от заемщика заключения договора страхования.

Ведь при наличии страховки риски невозврата заемщиком денег берет на себя страховая компания. И, если случится страховой случай, как то потеря трудоспособности заемщика, его смерть и т.д.

обязательства за него по кредиту исполнит страховщик.

Совет

Заемщику же важно своевременно рассчитаться по кредиту. Если он этого не сделает, то банк в судебном порядке все равно взыщет то, что вовремя не уплачено. Кроме того, заемщику грозят и штрафные санкции.

Взыскание долга по кредиту будет производиться за счет доходов заемщика, его имущества. Не исключено, что истребованием долга займутся коллекторы (а их методы работы всем известны).

И даже смерть должника не остановит взыскания, потому что его долги перейдут наследникам.

Как отказаться от страховки в ВТБ 24

Отказаться от навязываемой ВТБ 24 страховки можно уже на стадии подписания кредитного договора. Обязанность по страхованию не возникает лишь по факту получения кредита. Она возможна лишь с письменного согласия самого заемщика.

Предлагая клиенту вариант кредита со страховкой, сотрудник ВТБ 24 обязан предложить кредит и без страховки.

При этом оба варианта кредита должны иметь сопоставимые условия как по сумме, так и по сроку возврата. Именно на этой стадии следует определиться, что вам выгоднее.

Само согласие на страховку заемщик дает уже при оформлении договора кредитования. В этот документ и включены особые условия по страховке.

Многие до сих пор не читают того, что подписывают, наивно полагаясь лишь на сладкие увещевания сотрудников ВТБ 24.

Лишь через промежуток времени они обнаруживают, что вместе с потребительским, автокредитом или иным займом приняли на себя и обязательства по страховке.

И хорошо, если это случается в течение месяца со дня получения в ВТБ 24 кредита. Ведь, если условия по страховке не будут выполнены, ВТБ 24 вправе:

- увеличить процентную ставку по кредиту;

- расторгнуть договор кредитования, потребовав возврата оставшейся суммы займа, а также процентов за фактический срок кредитования.

Итак, вы все же подписали с ВТБ 24 договор по кредиту со страховкой, которая по закону обязательной не является. Если с момента принятия на себя таких обязательств не прошло пяти дней, можно отказаться от услуг по страховке.

Это закреплено в законодательстве как право потребителя и ВТБ 24 не вправе проигнорировать данное требование. Деньги, уплаченные за страховку, ВТБ 24 вернет в полном объеме. Если пятидневный срок пропущен, но кредитный договор все еще действует, отказ от страхования тоже возможен.

Однако, сумму по страховке вернут с учетом перерасчета количества дней, которые страховка действовала.

Возврат денег при досрочном погашении кредита

Вернуть деньги за страхование, в некоторых случаях, возможно и при досрочном погашении кредита перед ВТБ 24. При этом не имеет значения была ли страховка навязана или принималась сознательно как обязательная, в рамках, например, автокредитования.

Реален ли возврат в каждой конкретной ситуации зависит от условий договора, по которому досрочно расплатился заемщик. Если они предусматривают такой возврат, следует требовать остатки суммы страховки.

Обратите внимание

Если возврат договором не предусмотрен, то деньги, потраченные на страховку, останутся у страховой компании. Разобраться в хитросплетениях договора с ВТБ 24 возможно лишь юристу, специализирующемуся на кредитно-страховых спорах.

Поэтому экспертизу договора на возможность возврата страховки после досрочного погашения кредита доверьте специалисту.

Заявление на возврат страховки

Требование возврата денег, которые были затрачены на страховку, одолжно быть письменным. Заявление можно составить в произвольной форме (не взирая, например, на предлагаемые страховой организацией образцы). Важно, чтобы оно содержало:

- информацию о том, кому направляется требование;

- сведения о заявителе (Ф.И.О., адрес) или его доверенном лице;

- информацию о договоре в ВТБ 24, содержащем условия страхования;

- обоснование требований заявителя;

- дату и подпись.

Направляется заявление непосредственно в ВТБ 24 или в страховую компанию (если по страховке сразу была списана вся сумма или если кредит погашен досрочно).

Тонкости составления заявления и самой процедуры возврата зависят от конкретных условий договора займа, в который включена страховка.

Чтобы не дать возможность ВТБ 24 или страховщику затянуть время или ввести вас в заблуждение, до направления заявления стоит проконсультироваться с юристом.

Проблемы с выплатой сумм (или их части), потраченных на страхование, возникают достаточно часто. Как при требовании вернуть деньги за навязанную в ВТБ 24 страховку по кредиту, так и при требовании вернуть деньги, когда кредит и обязательства перед ВТБ 24 досрочно погашены.

Связано это прежде всего с непониманием норм подписанных документов, неправильностью выставления требований в заявлении на возврат.

Помочь разрешить ситуацию в свою пользу возможно путем обращения в головной офис ВТБ 24 или страховой компании (в зависимости от конкретной ситуации).

Не исключено направление жалобы в Роспотребнадзор или в прокуратуру. Конечной же инстанцией в споре, разумеется, всегда может стать суд.

Важно

Если Вам необходима помощь в возврате страховки по кредиту, полученному в ВТБ 24 — мы Вам поможем.

Наши специалисты сделают анализ вашего договора, подготовят образец заявления по возврату страховки, составят требуемые жалобы, предоставят ваши интересы и в суде.

Оставить заявку на бесплатную консультацию можно в представленной ниже статьи форме, кроме того, вы можете позвонить нам по указанным номерам телефонов.

Скачать бланк заявления по возврату страховки по кредиту в втб

При каких условиях обеспечен возврат средств? По окончании выплаты кредита положен ли возврат страховки? При полном исполнении своих обязательств перед кредитором заемщик вправе обратиться в банк, или страховую компанию для возврата выплаченных средств.

Вернуть страховку возможно, пока продолжает действовать договор кредитного страхования. Если с момента оплаты полиса прошло до 30 дней – можно рассчитывать на возврат средств в полном объеме.

Если срок составил от 1 месяца до полугода – вам вернут сумму, не превышающую 50% от уплаченных вами средств. Если с момента приобретения полиса прошло более полугода, возвращать деньги придется через суд, и часто – с помощью опытных юристов.

к содержанию ↑ Нужно ли расторгать договор? Вернуть деньги, уплаченные страховщикам, можно только в одном случае — при расторжении договора с компанией.

Как вернуть страховку по кредиту в банке втб 24?

ВниманиеСК ВТБ Страхование, а не банк. Направить документы можно лично в любое отделение страховой или по почте. В случае направления письма необходимо все копии заверить у нотариуса.

- заполнить заявление на отказ от страховки ВТБ Страхованиев свободном виде (можно прибегнуть к помощи юриста);

- отправить заявление и все документы в страховую компанию;

- ожидать в течение 10 дней поступления денег или официального ответа об отказе в возврате.

Компания возвращает все уплаченные средства за исключением тех дней, когда страховка действовала.

Образец заявления на возврат страховки по кредиту

Для этого нужно отправиться в филиал банка, где был заключен договор, и написать заявление соответствующего образца. Если у Вас остались вопросы — сообщите нам Задать вопрос Досрочное погашение в таком случае имеет свои нюансы, которые предусматривают ряд издержек:

- Комиссионные сборы, наличие которых прописано в соглашении.

- Выплаты налогового образца (обязательное условие сотрудничества).

- Страховка за те дни, когда клиент находился на обеспечении.

Для того чтобы в процессе не возникало подобных ситуаций, когда заемщик пытается вернуть затраченную сумму, следует оформляться не на весь срок, а на год с возможностью продления.

Важно

При преждевременном погашении нет необходимости в дальнейшем пользовании. Испортится ли кредитная история при составлении такого документа? Обратите внимание, что подобные действия никак не могут отразиться на «карме» клиента банка.

3 способа вернуть деньги за страховку по кредиту в втб 24

Все зависит от типа договорного соглашения между физическим лицом и финансовым учреждением, в данном случае ВТБ 24. оглашения бывают:

- по ссуде для личных нужд (покупка авто, поездка заграницу и пр.) – непринудительная страховка,

- для займа на квартиру, развития бизнеса – принудительная страховка.

Если кредит в ВТБ 24 был погашен за 30 дней со дня его выдачи, заемщик вернет все деньги страховой гарантии В обоих случаях при преждевременном внесении всей суммы клиент имеет право обратиться в отделение ВТБ 24 с требованием компенсации страхового залога. Достаточно заполнить заявление на возврат страховки по кредиту в ВТБ 24 по образцу.

Дата получения денег и дата ее возврата прописываются в заявлении. Заключение Банки России при открытии кредитного счета стараются обезопасить не только свои финансы, но и клиента.

В разделе «Финансовая грамотность» о потребительском кредитовании сказано следующее:

Страховки при оформлении нецелевого займа предлагаются как опциональные (жизнь, здоровье, потеря работы и т.д.), так и комплексные. Последние, естественно, стоят дороже. Банк же выступает посредником между клиентом и компанией-страхователем, взимая дополнительные комиссии. И этим фактически нарушая закон «О защите прав потребителей».

Возврат страховки по кредиту втб 24: долгосрочное погашение

Пока он продолжает действовать, клиент вправе потребовать возврата средств, и ему будет проще их вернуть. Когда договор аннулирован – вернуть деньги в досудебном порядке уже не получится.

На что обратить внимание в договоре (с банком или с СК)? Перед тем, как писать заявление о возврате средств в банк или страховщикам, стоит внимательно изучить договор.

Опасность для застрахованного лица представляют:

Если один из них присутствует – то перед обращением к кредиторам с претензией стоит посетить юриста, специализирующегося на возврате страховых премий, для консультации.

Как написать заявление на возврат страховки по выплаченному кредиту: образец

Содержание статьи

- 1 Разновидности бланков заявки

- 2 Способы подачи заявления на отказ от страховки в «ВТБ Страхование»

- 3 Когда договор считается расторгнутым?

Разновидности бланков заявки Статья 958 Гражданского кодекса РФ дозволяет расторгать договор страхования в любой момент по желанию самого клиента. Однако возврат ранее оплаченной премии возможен далеко не всегда.

Заявление на отказ от страховки в банке втб

Возможно ли вернуть страховку по кредиту в ВТБ 24, если был получен отказ? Если в договоре был прописан соответствующий пункт, то клиенту должны быть возвращены средства по закону в течение 5 дней. Опираться нужно на статью Гражданского кодекса №958, которая предусматривает обязательное оформление возврата.

Это позволит исключить вероятность того, что вам придется волноваться по таким вопросам, как оформление возврата суммы по страховке. В начале 2018-го года было рассмотрено множество спорных ситуаций данного типа в судебном порядке. Чтобы избежать подобных тяжб, следует быть осмотрительным заблаговременно.

Отказ от страхования в втб

Заемщик в данном случае опять же должен ссылаться на закон о защите прав потребителя.

В последнее время суды стоят на стороне истца в этом вопросе, особенно если страховка была классически навязана – то есть банк довел до сведения клиента, что без подписания страхового договора средства не будут выданы.

В кредитных договорах все еще встречается пункт безакцептного согласия на подключение к программе страхования. В данном случае заемщик просто лишен физической возможности отметить пункт об отказе от услуг СК.

При наличии данного пункта в договоре положительное решение по иску гарантировано. Скачайте бесплатно образец искового заявления в суд. к содержанию ↑ Сроки исковой давности Как и в любой судебной практике, существует в делах о возврате страховок по кредиту понятие исковой давности.

Как вернуть страховку при досрочном погашении кредита?

Не отказывайте себе в компенсации, особенно если речь идет о крупных займах. Дополнительные рекомендации Практически все клиенты ВТБ24 задают вопрос – можно ли отказаться от предоставления данного сервиса? Все зависит от вида используемой услуги.

В каждом случае нужно рассматривать данный вопрос индивидуально. Например, потребительская форма кредитования предусматривает добровольное обеспечение, ипотечная – обязательное.

После того, как заявление на возврат страховки по кредиту в ВТБ 24 (образец заполнения), было отправлено, следует ждать ответ от управляющей организации. Как правило, никаких проблем возникнуть не должно. Единственное – если в первоначальном договоре не было предусмотрено такого пункта.

Совет

Лучше всего при оформлении займов брать консультацию у юриста. Специалисты из данной сферы проследят, чтобы все нюансы были соблюдены и клиент не остался в минусе.