Полис ОСАГО: как рассчитать страховую премию, оплатить и сделать возврат в 2019 году

25.11.2017

При оформлении страховки, страхователь должен оплатить ее. Эта сумма является страховой премией. Многие автолюбители не знают, как она формируется, почему ее нужно оплачивать вовремя.

Мы расскажем, как при оформлении полиса рассчитывается страховая премия ОСАГО, как ее можно оплатить и чем грозит несвоевременная оплата.

А также коснемся вопроса, в каких случая можно оформить возврат страховой премии и как это правильно сделать.

Что такое страховая премия ОСАГО

Страховую премию получает страховщик от владельца транспортного средства в момент подписания договора по ОСАГО.

Имеет определенные особенности:

- платеж является ежегодным;

- вносится каждым владельцем транспортного средства, застраховавшим свою ответственность;

- остается на счету страховщика, если полис использовался весь период страхования;

- возвращается частично, если договор расторгается досрочно.

Страховые тарифы содержат:

- базовые ставки, которые утверждены постановлением Правительства Российской Федерации за номером 839-2005. Они абсолютно одинаковы для всех страховщиков, реализующих полисы ОСАГО. Различия ставок обусловлены только категориями и видами транспорта. К примеру, страховка на мотоцикл гораздо дешевле, чем полис на легковую машину. Увеличенный тариф установлен для транспортных средств, находящихся в эксплуатации юридических лиц, используемых службами такси. Базовый тариф строго регламентируется законом.

- коэффициенты. При их расчете учитываются особенности использования автомобиля, степень риска возникновения страховой ситуации. На размер страховой премии большое влияние оказывает коэффициент бонус-малус (КБМ). Он дает до 50 процентов скидки, если застрахованный владелец транспортного средства не является участником аварий более девяти лет. В то же время он увеличивает страховую премию на 100%, если застрахованное лицо часто попадает в ДТП.

Как рассчитывается страховая премия

Как было казано выше, базовые тарифы и коэффициенты регламентированы законом. А значит, в любой страховой компании полис ОСАГО должен стоить одинаково.

Надо понимать, что стоимость страховки не может составлять 1000 рублей. Базовая стоимость полиса — 3432 руб., при этом расчет производится с учетом коэффициентов. К примеру, 21 летнему водителю из Москвы за годовой полис ОСАГО придется выплатить страховой компании больше 6 тысяч рублей.

При расчетах страховой премии за полис ОСАГО, используются следующие коэффициенты:

- территориальный,

- бонус-малус,

- возраст-стаж,

- мощность,

- сезонность,

- нарушения,

- срок,

- ограничения.

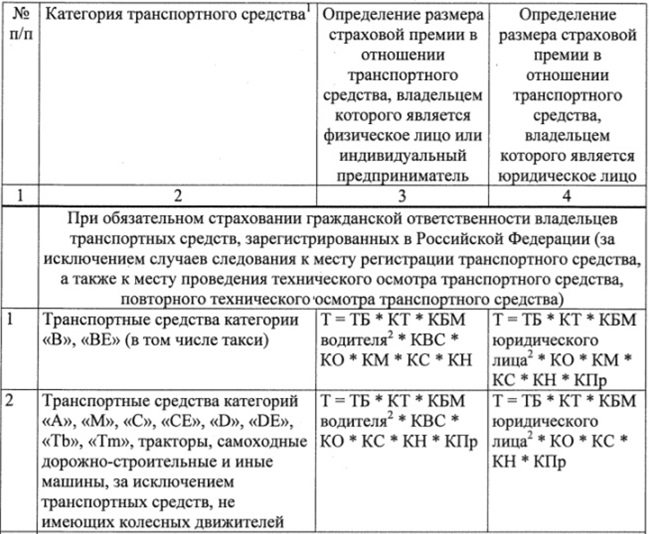

Итоговая формула расчета выглядит так:

Подробнее о страховых коэффициентах

На величину страхового коэффициента влияет:

Форма уплаты и просрочка платежа

Страховую премию можно выплатить в момент подписания договора единовременным платежом или разделить срок платежа по месяцам. Платежи являются обязательными для всех владельцев полисов ОСАГО.

В случае просрочки платежа, страховщик имеет полное право аннулировать договорные соглашения в одностороннем порядке.

Размер выплаты рассчитают специалисты компании страховщика, его укажут на бланке полиса. Клиент страховой компании влиять на этот показатель не может. Он может только согласиться или отказаться от покупки полиса.

Возврат страховой премии

Согласно российскому законодательству, страховая премия в некоторых случаях может быть возвращена. Рассмотрим, когда это возможно и как происходит.

Когда осуществляется возврат премии

Страховую премию можно вернуть страхователю при наступлении определенных обстоятельств. А именно:

- автомобиль продан и у него появился новый владелец. В этом случае ОСАГО должен оформляться новым владельцем, а полис прошлого владельца утратил силу и стал абсолютно ненужным;

- при существенном ущербе после ДТП, когда автомобиль невозможно восстановить, а также при других причинах утилизации;

- при смерти застрахованного лица или владельца транспортного средства.

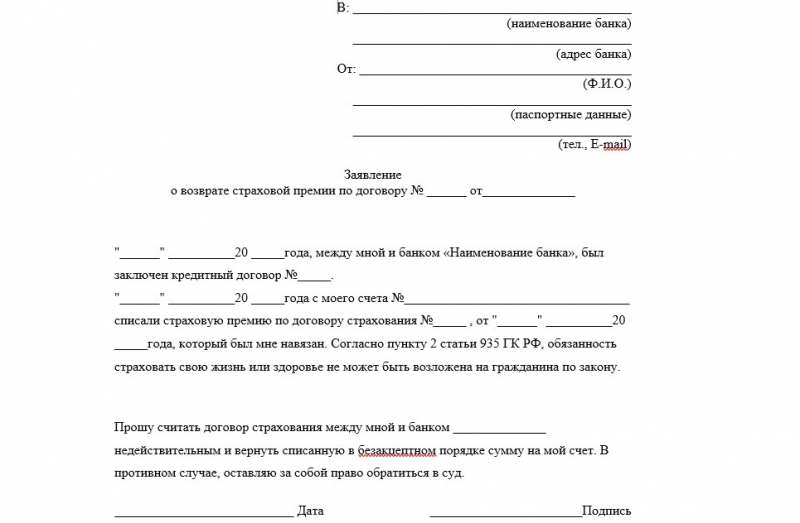

Как вернуть страховые взносы

Важно учесть, что если владелец ТС решил прекратить действие страхового договора по одной из вышеперечисленных причин на второй день после получения полиса, возврат премии будет выплачен частично. Важно знать, что 23% страховой премии уходит на другие расходы, совершенно не касающиеся полиса. Потому эта часть не может быть возвращена страхователю.

Также следует учитывать, что возврат рассчитывают с даты, когда было написано заявление страховщику от предыдущего владельца.

Например, если с момента продажи автомобиля до даты подачи письменного заявления проходит один месяц, возврат страховой премии за этот период не будет производиться.

Обратите внимание

Фактически считается, что страховая компания за этот месяц оказывала услуги страхователю. А значит они должны быть оплачены.

Дорогие друзья! Доводим до вашего сведения, что система расчетов страховых премий постоянно совершенствуется. Но, по-прежнему в наше время можно встретить ошибки.

Если вам несколько раз попытались произвести расчет неверно, занижая коэффициент за безаварийную езду, выясните, как этого избежать в дальнейшем. Подайте заявку нашему онлайн-юристу в сфере страхования, заполнив все поля специальной формы.

Это позволит получить бесплатную консультацию у опытного юриста и найти ответы на многие вопросы, которые вас интересуют.

Чтобы узнавать новости о страховании первыми, подписывайтесь на обновления сайта, ставьте лайки, делитесь информацией в социальных сетях. И самое главное — оставляйте свои комментарии. Делитесь информацией, она может быть очень важной для кого-то, кто читает эту статью.

Полис ОСАГО: как рассчитать страховую премию, оплатить и сделать возврат в 2019 году Ссылка на основную публикацию

Расторжение полиса ОСАГО и возврат страховой премии

ОСАГО это обязательный вид страхования, который действует с 01 июля 2003 года.

Согласно Федеральному закону №40-ФЗ полис ОСАГО в соответствии с законом обязаны приобретать владельцы всех транспортных средств, используемых на территории РФ.

Но существуют ситуации, когда владелец автомобиля уже не нуждается в полисе ОСАГО и желает расторгнуть полис. И резонно рассчитывает получить назад часть денег, которые он оплатил страховой компании в качестве страховой премии.

В каких ситуациях в ответ на требование автовладельца вернуть часть премии по ОСАГО страховые компании выплатят ему деньги, а в каких могут отказать?

Давайте разберемся.

Досрочное расторжение договора ОСАГО

Действующий полис ОСАГО владелец транспортного средства имеет право расторгнуть досрочно, до завершения срока его действия.

Это право автовладельца никак не ограничено законодательством.

Однако если расторжение происходит просто по воле автовладельца, страховые компании имеют законное право не производить возврат неиспользованной части страховой премии.

К этому случаю следует добавить еще ряд ситуаций, когда возврат части платежа по ОСАГО не производится. К ним относятся:

- Договор ОСАГО расторгается по инициативе страховой компании на основании выявленной и подтвержденной информации о том, что клиент в момент оформления ОСАГО сообщил недостоверные сведения, влияющие на стоимость полиса.

К примеру, он немного «улучшил» стаж одного из водителей, добавив тому несколько лишних лет, или «ошибся» в мощности двигателя. И в результате страховщик неправильно оценил степень риска и рассчитал меньшую стоимость полиса ОСАГО.

- Отказ от полиса ОСАГО в связи с продолжительным периодом неиспользования автомобиля.

К примеру, автовладелец планирует полугодовую командировку на Север и не будет в этот период ездить на машине. Как правило, на заявление на возврат части страховой премии в подобной ситуации страхователь получает отказ.

- Еще одна ситуация связана со случаями ликвидации страховой компании. Здесь практика такова, что если компания подала на банкротство или у неё отозвана лицензия на право осуществлять обязательное страхование гражданской ответственности, то вероятность получить назад часть средств, уплаченных за полис ОСАГО, стремится к нулю.

Когда можно рассчитывать на возврат части премии по ОСАГО?

Выше мы перечислили ситуации, когда автовладелец, желающий расторгнуть полис ОСАГО с возвратом страховой премии, получает отказ.

Теперь рассмотрим ситуации, когда автовладелец имеет полное законное право на получение части неиспользованной премии.

- Утрата автомобиля. Если вероятность наступления страховых событий по полису ОСАГО отпала в связи с утратой или гибелью автомобиля (угон, конструктивная гибель, утилизация), владелец может претендовать на возврат части премии.

- Смена собственника. Если автомобиль продаётся новому собственнику по договору купли-продажи, полис ОСАГО можно расторгнуть с возвратом.

Кстати, при продаже автомобиля можно переоформить полис ОСАГО на нового собственника, включив стоимость полиса в общую цену сделки. Делается это через подачу заявления в страховую компанию с приложением договора купли-продажи.

- Смерть собственника. В данной ситуации допускается расторжение договора ОСАГО с возвратом.

- Смерть страхователя. Эта ситуация аналогична предыдущей, однако сопровождается большими временными задержками. Потому что подать заявление на расторжение смогут только законные наследники, которые вступают в право наследование только примерно через 6 месяцев после смерти.

- Ликвидация собственника-юридического лица. В том случае, если юридическое лицо, владеющее автомобилем, договор ОСАГО расторгается с расчетом и возвратом части премии.

Как страховая компания рассчитывает сумму возврата

Расчет суммы неиспользованной части страховой премии по ОСАГО, которая подлежит возврату, страховые компании производят на основании правил страхования по следующей формуле:

Сумма возврата = (Страховая премия – 23%) х N/12

Где,

N – это неиспользованный срок действия договора в месяца,

23% — сумма удержания страховщика.

Относительно удержания части премии в размере 23% от фактического платежа до сих пор нет чёткой правовой позиции.

Согласно рекомендациями Российского Союза Автостраховщиков, страховые компании удерживает эту долю с платежей страхователей. Логика при этом такая:

- 3% — это отчисления страховых компаний в различные фонды РСА,

- 20% — это расходы самих страховых компаний на заключение и сопровождение полисов ОСАГО.

Однако, существует большое количество судебных решений, в которых автовладельцы, несогласные с 23-процентным удержанием, успешно оспаривали действия страховщиков и взыскивали в свою пользу полную сумму неиспользованной премии.

Кто может получить возврат неиспользованной части премии при расторжении ОСАГО?

В зависимости от оснований, по которым расторгается полис ОСАГО, может меняться и конечный получатель сумму возврата.

Итак, получить неиспользованную часть премии может:

- Страхователь,

- Законные наследники страхователя (в случае его смерти),

- Собственник автомобиля,

- Законные наследники собственника ( в случае его смерти),

- Представители собственника автомобиля, чьи полномочия подтверждены в установленном законом порядке (чаще всего – это оформленная генеральная доверенность).

Срок выплаты суммы возврата по ОСАГО

Согласно пункту 34 действующих правил страхования ОСАГО, страховщик обязан произвести в течение 14 календарных дней с даты, следующей за датой получения страховщиком заявления на расторжение.

Формат возврата может быть разным, в зависимости от финансовой политики страховой компании.

Важно

Ряд компаний производит возврат части премии по ОСАГО наличными через кассу. Иногда даже сразу в день обращения.

Другие страховщики предпочитают безналичное перечисление на реквизиты, указанные в заявлении на расторжение. В этом случае следует подготовиться заранее и захватить с собой банковские реквизиты карты или расчетного счета перед визитом в офис страховщика.

Какие документы нужны для расторжения ОСАГО?

Для досрочного прекращения полиса ОСАГО и последующего возврата неиспользованной части премии страхователю нужно предъявить страховщику ряд документов.

В первую очередь это:

- полис ОСАГО или его копия,

- квитанция об оплате полиса ОСАГО,

- паспорт страхователя.

В дополнение к ним страховая компания может запросить и такие документы, как:

- договор купли-продажи автомобиля,

- генеральная доверенность,

- документ, подтверждающий права наследования,

- свидетельство о смерти страхователя или собственника,

- документы о ликвидации собственника-юридического лица.

Что происходит с КБМ при досрочном прекращении полиса ОСАГО?

В случае, если договор ОСАГО досрочно прекращается, то история безаварийности за неполный год не учитывается при расчете КБМ.

Что это означает для водителей?

Аккуратность вождения и отсутствие аварий за тот неполный период, в котором действовал расторгнутый полис, не дадут водителю дополнительную скидку за безаварийность.

Его коэффициент бонус-малус сохранится на уровне годичной давности.

Поэтому в ситуациях, когда возникает желание расторгнуть полис ОСАГО за месяц до окончания его действия, есть смысл не делать этого. В этом случае КБМ будет улучшен на очередные 5%, и стоимость полиса ОСАГО в будущем снизиться еще больше.

Ссылки по теме:

Расторжение полиса каско

Закон об ОСАГО, правила страхования и иные нормативные акты

* — заглавное фото izvestia.ru

Как вернуть деньги за осаго при продаже автомобиля в 2019 году

Полис ОСАГО – обязательное условие для всех владельцев авто. Использование ТС без страховки запрещается, иначе водителю грозит штраф. Но иногда купленный полис становится ненужным, в результате чего страхователь или собственник ТС может вернуть деньги за ОСАГО при продаже автомобиля и в других случаях, предусмотренных законом.

При реализации ТС, стоимость полиса пересчитывается не со дня подписания договора, а с момента подачи заявления в СК. Чем раньше собственник машины посетит офис компании, тем больше он сможет вернуть. В случае кончины владельца полиса, дата расторжения договора – день ухода его из жизни. Здесь спешить в СК не нужно.

Нюансы возврата денежных средств за ОСАГО

Законом «Об автогражданке» предусмотрены случаи досрочного расторжения договора. Заявитель может даже не объяснять, почему он идет на это. Но тогда вся стоимость полиса возвращена ему не будет.

Для получения части суммы, выплаченной за полис ОСАГО, потребуется представить соответствующие документы. Причины для возврата средств закреплены на уровне законодательства и должны быть весомыми.

Нельзя получить часть стоимости ОСАГО, если:

- Договор расторгает сама страховая компания: был установлен факт, что клиент предоставил неверные данные, и цена полиса была занижена.

- Автолюбитель хочет досрочно разорвать отношения с СК из-за продолжительной поездки, на протяжении которой использовать ТС он не будет.

Также иногда вернуть средства за ОСАГО нельзя при ликвидации предприятия из-за банкротства. Юрлицо – неплатежеспособно и денег на исполнение обязательств у него может не хватить.

В каких случаях, возможно, вернуть часть страховки

Условия досрочного прекращения договорных отношений регулируется гл. 1 «Правилами об автогражданке». Полис приобретается на 12 месяцев. В п. 1.13 указано можно ли вернуть деньги за страховку, и в каких случаях:

- Смерть автолюбителя – владельца ТС или страхователя;

- Ликвидация СК;

- Лишение страховой компании лицензии;

- Гибель автомобиля;

- Смена владельца машины – продажа ТС.

При продаже авто, необязательно требовать возврата части стоимости полиса. Можно передать права на транспортное средство по договору купли-продажи, включив в цену машины страховую премию.

Порядок возврата части стоимости ОСАГО

Если собственник авто решил продать машину и вернуть потраченные на приобретение полиса средства, ему необходимо соблюсти некоторые условия.

Как расторгнуть договор по закону:

- Дождаться возникновения ситуации, указанной в Положении «Об автогражданке», при которой допустим возврат средств;

- Обратиться в офис СК с ходатайством и предусмотренным законом пакетом документов;

- Подать заявление следует сразу же (исключение смерть страхователя), за пропущенное время часть премии не рассчитывается.

Если все документы представлены СК и замечаний нет, деньги должны быть возвращены в течение 2-х недель (с учетом выходных и праздничных). Иногда возможна выплата части страховой премии в день обращения. При нарушении сроков заявитель может обратиться в судебные инстанции.

Кто может рассчитывать на компенсацию по ОСАГО

Получатель части страховой премии зависит от причины досрочного прекращения договорных отношений.

Вернуть средства Росгосстрах и другие компании могут следующим заявителям:

- Собственнику полиса;

- Наследнику страхователя ушедшего из жизни;

- Доверенному лицу владельца полиса;

- Собственнику автомобиля;

- Наследнику умершего владельца ТС;

- Представителю собственника авто.

Если в СК обращается представитель владельца или страховщика у него должна быть на руках генеральная доверенность заверенная нотариусом, с правом проведения операцией с деньгами.

Особенности расчета части премии, подлежащей возврату

Размер возмещения зависит от суммы полиса и месяцев до его завершения, – часть стоимости ОСАГО исчисляется исключительно за неиспользованный период времени. Для начала следует определиться с датой расторжения договора. Она рассчитывается так:

- Смерть собственника полиса – дата его ухода из жизни;

- Ликвидация СК – число ее закрытия;

- Утрата автотранспортного средства – дата произошедшего;

- Отзыв лицензии у СК – число подачи ходатайства;

- Если продал машину – дата получения компанией заявления.

Размер компенсации по автогражданке при реализации авто зависит от того, насколько быстро собственник обратиться в СК. Лучше посетить компанию в день продажи транспортного средства.

Для расчета причитающегося возмещения используется следующая формула: В = (ПС – 23 процента) х (н/12), где:

- В – размер возмещения неиспользованной страховки;

- ПС – цена полиса;

- н – количество месяцев, за которые выплачивается компенсация;

- 23 % – перечисление в РСА (3%), расходы на ведение ОСАГО (20%).

Начисление 23% законом не предусмотрено, если СК при расчете причитающейся компенсации их не возвращает, следует обратиться в судебные инстанции.

Документы необходимые для получения возмещения

При обращении в СК заявитель должен иметь при себе соответствующие бумаги, подтверждающие обстоятельства, из-за которых он требует компенсацию.

Для возврата средств за ОСАГО в РЕСО и других компаниях потребуется:

- Оригинал полиса и платежка об оплате (следует вернуть СК);

- Дубликат удостоверения личности страхователя (его представителя лица или наследника);

- При необходимости доверенность;

- Копия справки-счета или соглашения купли-продажи;

- Справка об утилизации (при необходимости);

- Копия документа о смерти владельца полиса (обратиться в СК наследник сможет только через полгода, предоставив правоустанавливающую документацию).

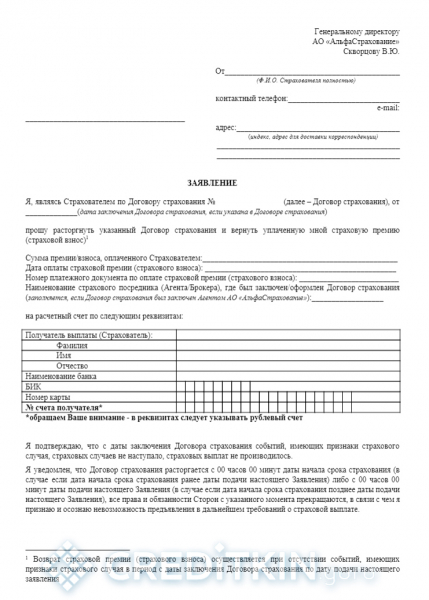

Некоторые организации, а также и Альфастрахование может потребовать дополнительные документы. А именно:

- Дубликат техпаспорта ТС с отметкой о новом владельце;

- Ксерокопию реквизитов расчетного счета в финансово-кредитной организации (если страховая организация не предоставляет компенсацию наличными денежными средствами).

Прежде чем отправиться в офис СК лучше связаться с ними по телефонам, указанным на бланке полиса и уточнить список требуемых для получения части стоимости ОСАГО бумаг.

Прежде чем сдать заявления и полис, следует сделать их ксерокопии, чтобы иметь на руках доказательства при задержке компенсации.

Как правильно составить заявление на возврат денег

С помощью сотрудников Ингосстраха (иной СК) автолюбитель может написать ходатайство о досрочном расторжении соглашения (с указанием обстоятельств) и приложить соответствующие бумаги. Составить его можно и самостоятельно, при соблюдении следующих условий:

- Полное наименование СК;

- Информация о собственнике полиса: инициалы, данные паспорта, прописки, телефоны для связи;

- Дата и номер страховки ОСАГО;

- Обстоятельства, по которым расторгается договор;

- Просьба о выплате причитающейся компенсации за автогражданку с указанием ссылок на положение об ОСАГО;

- Реквизиты расчетного счета;

- Указать все документы, прилагаемые к заявлению;

- Инициалы собственника полиса, число, подпись;

- ФИО, дата, подпись лица, принявшего ходатайство;

- Число получения на рассмотрение заявления и код агента указывает ответственный работник СК.

При личном обращении в компанию за получением денег за ОСАГО, автолюбитель должен оставить себе экземпляр заявления с отметкой сотрудника СК о его принятии. Также подать ходатайство можно через почту, отправив письмо с уведомлением о вручении.

Право на получение части стоимости автогражданки за неиспользованный период страховки имеет все автолюбители, независимо от причин. Но при написании заявления лучше указать обстоятельства, по которым владелец полиса обращается в СК, чтобы не получить отказ и ускорить выплату компенсации.

Вернуть часть средств за автогражданку можно только в установленных законом случаях: продажа транспортного средства, смерть страхователя, гибель машины, ликвидация компании (возможно, но не всегда). При досрочном прекращении договорных отношений право на уменьшение КБМ утрачивается – его размер остается прежним.

Если все документы были поданы правильно и нет замечаний, возмещение должно быть предоставлено на протяжении 14 дней с момента принятия заявления сотрудниками страховой организации, иначе собственник может решить вопрос через судебные инстанции.

Возврат страховки ОСАГО при продаже автомобиля в 2019 году обновлено: Февраль 13, 2019 автором: admin

Как рассчитать страховую премию по договору страхования

При выборе методики расчета тарифа страховая организация опирается на вид страхового риска, срок страхования, а также на характер страховых премий и выплат. В рисковом страховании при расчете страхового тарифа учитывают следующие факторы:

Вероятность наступления страхового случая рассчитывается на основании статистических данных. Авансовые и предыдущие страховые премии По времени погашения задолженности выделяют авансовые и предыдущие страховые премии.

Под первыми понимают платежи, которые страхователь должен внести до наступления срока их уплаты в соответствии с условиями заключённого договора.

Страховая премия — это

При исчислении общей стоимости услуги страховщик может использовать показатели двух видов:

Ещё один значительный компонент, с обязательным применением которого рассчитывается страховая премия, — это всевозможные корректирующие показатели, а именно скидки и надбавки.

Полис ОСАГО: как рассчитать страховую премию, оплатить и сделать возврат

Платежи являются обязательными для всех владельцев полисов ОСАГО.

Согласно российскому законодательству, страховая премия в некоторых случаях может быть возвращена.

Рассмотрим, когда это возможно и как происходит. Страховую премию можно вернуть страхователю при наступлении определенных обстоятельств.

А именно:

Что такое страховая премия простыми словами?

При этом учитываются разные факторы:

В договоре, составляемом между страхователем и страховщиком, непременно прописываются используемые для расчета тарифы. Каждый человек, желающий приобрести полис любого вида, должен уплачивать данную сумму денег.

Она выступает в качестве платы за риски. Перечисляются средства на счет страховщика на основании сведений, содержащихся в договоре, составленном между ними.

Порядок расчета страховой премии (взноса) по договору страхования

В зависимости от суммы страхуемого имущества договоры страхования могут оформляться как с осмотром, так и без осмотра.

По общим договорам страхования домашнего имущества могут предоставляться льготы: — при заключении договора сроком на 2 или 3 года – скидка до 10% с исчисленной суммы платежей; — при заключении договора сроком на 4 или 5 лет – от 10% до 15%; — для постоянных страхователей по одному и тому же варианту страхования в течение 5 и более лет без получения за это время страхового возмещения при заключении нового договора – 20% с исчисленной суммы платежей.

Как рассчитать размер страховой премии

Страховая премия состоит из двух составляющих: Из нетто премии создаются резервы страхового назначения и нагрузки (из них и выплачиваются агентские и брокерские комиссии, кроме того, берутся расходные денежные средства на ведение дел). ? При осуществлении данной процедуры необходимо исходить из того обстоятельства, что она обязана покрыть претензии страхового периода, которые были ожидаемы.

Кроме того, страховой взнос должен:

- размер страховой премии должен сформировать страховые запасы;

- покрыть расходы организации на ведение предпринимательской деятельности;

- обеспечить получение дохода.

Отметим, что на размер страховой премии оказывают непосредственное влияние следующие факторы:

- система страхового портфеля организации или предприятия (компании);

- расходы страховой компании управленческого назначения.

Нет надобности говорить о том, что само соглашение о страховании должно быть оформлено надлежащим образом и его основные положения не должны противоречить «букве» закона. В противном случае, можно говорить о незаконности совершенной сделки.

Как рассчитывается страховая премия — Расчет страховых премий

Расчет страховых премий , 174 отзыва

- чистая нетто-премия

- рисковая надбавка

- нагрузка на покрытие расходов

- надбавка на прибыль СК

- A: частота страховых случаев

- B: опустошительность страховых случаев

- C: степень уничтожения или интенсивность повреждений

- D: отношение к средней сумме страховки

Частота страховых случаев считается довольно просто: для этого нужно взять их число и поделить на количество объектов.

Например, за 10 лет в России застраховано N автомобилей, с ними за это время произошло M страховых случаев. Искомое значение равно N/M. Отношение средней страховой суммы поврежденных или уничтоженных объектов к средней страховой сумме вычисляется по формуле (d*a)/(g*b), где d — страховые суммы объектов, a — их число, g — число поврежденных или уничтоженных объектов, b — страховая сумма.

Произведение всех четырех величин, Q = A*B*C*D, и есть показатель убыточности страховой суммы.

Примеры расчета страховой премии

Титульное страхование: 0,75 / 100 * 45 600 = 342,00 (долларов США) 3.

Страхование гражданской ответственности: 0,2 / 100 * 45 600 = 91,2 (долларов США) Рассчитаем страховую премию по каждому виду страхования на период страхования по формуле: СП на период полных лет = СП за год * количество лет страхования 1. Страхование имущества: 159,60 * 10 = 1 596,00 (долларов США) 2. Титульное страхование: 342,00 * 10 = 3 420,00 (долларов США) 3.

Страхование гражданской ответственности: 91,2 * 10 = 912,00 (долларов США) Наконец, получаем общую страховую премию по договору (по всем видам страхования) = = 1 596,00 + 3 420,00 + 912,00 = 5 928,00 (долларов США). Внимание: Если срок страхования более годаи составляет неполное количество лет и/или месяцев, то страховая премия рассчитывается пропорционально количеству дней действия договора.

Расчет страховых премий и их учет

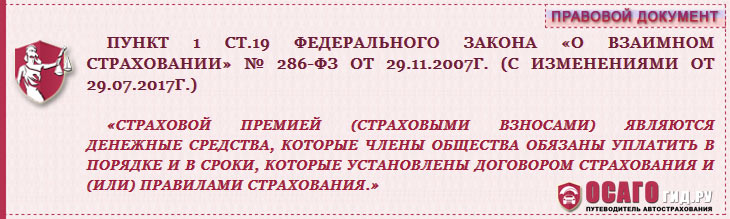

Страховая премия представляет собой плату за страхование, которую страхователь обязан уплатить страховщику в порядке и в сроки, установленные договором страхования (п. 1 ст. 954 ГК РФ).

Страховая премия является платой за страховую услугу, которую необходимо осуществить с целью получения страховой защиты, соответственно страховая услуга является платной и выражается в определенном денежном эквиваленте.

После выплаты страховой премии полностью или первой ее части по договоренности страхователя и страховщика договор вступает в силу и страховщик при наступлении страхового случая должен будет выплатить страхователю страховое возмещение. Расчет страховой премии осуществляется по формуле Рассчитаем страховую премию для договора, сумма которого составляет 43 000 руб., тарифная брутто-ставка, рассчитанная ранее — 3,09 руб.

Коэффициенты ОСАГО влияют на размер страховой премии

Именно коэффициенты ОСАГО влияют на размер страховой премии. Они рассчитываются индивидуально для водителя или действуют в пределах целого региона.

Именно коэффициенты ОСАГО влияют на размер страховой премии. Они рассчитываются индивидуально для водителя или действуют в пределах целого региона. При этом сами страховые компании на законодательном уровне не могут завышать или занижать стоимость страховки.

Для расчета ОСАГО коэффициенты в 2017 году используются следующие:

- ТБ – базовый тариф;

- КТ – территориальный коэффициент;

- КБМ – коэффициент бонус-малус;

- КВС – коэффициент возраст-стаж;

- КО – ограничивающий коэффициент;

- КМ – коэффициент мощности двигателя;

- КС – коэффициент сезонности;

- КН – коэффициент нарушений;

- КП – коэффициент срока страхования.

Все значения подставляются в формулу: П = ТБ * КТ * КБМ * КВС * КО * КМ * КС * КН * КП.

Следует сразу отметить, что дороже всего обойдется покупка полиса новичкам, проживающим в крупных городах. Но чем дальше от мегаполиса и чем опытней будет водитель, тем меньше для него размер страховой премии.

Базовый тариф

В самом начале формулы ставится базовый тариф, который затем умножается на все коэффициенты. Он строго прописан в законах и страховые компании не могут его менять. Свой тариф присваивается каждому виду транспорта – легковым и грузовым машинам, троллейбусам, автобусам и так далее.

Также на размер базового тарифа влияет цель использования автомобиля. Он повышается для транспорта, принадлежащего юридическому лицу, и становится еще выше, если машина применяется в качестве такси.

Территориальный коэффициент

Рассчитать коэффициент для ОСАГО можно по территории проживания. Чем больше город – тем он выше. Его показатель варьируется в пределах от 1,5 до 2. Например, коэффициент в Москве составляет 2, а в области – 1,7.

Применяемый коэффициент выбирается по месту регистрации физического или юридического лица.

Класс водителя

КБМ присваивается водителю за безаварийную езду. Он хранится в специальной базе, поэтому остается даже при смене страховой компании. Каждый год, прошедший без ДТП, водителю дается 5% скидки от стоимости страхования. Максимальный размер дисконта – 50%.

Если же произошла авария по вине застрахованного лица, то класс снижается. Минимальная категория «М» не только не дает скидки, но и устанавливает коэффициент 2,45. Это существенно повышает стоимость страхования.

Стаж водителя

Чтобы рассчитать ОСАГО по коэффициентам, необходимо учитывать возраст и опыт водителя. Если машиной будет управлять лицо до 22 лет или со стажем менее 3 лет, то страховая премия будет умножена на 1,8.

Для водителей с большим опытом и возрастом коэффициент составляет 1.

Ограничивающий коэффициент

Не применяется ограничивающий коэффициент, если в ОСАГО вписано до 5 лиц. При использовании неограниченного полиса он возрастает до 1,8.

Поэтому, если вы хотите платить за страховку меньше, стоит подумать о строгом ограничении количества лиц, допущенных до управления транспортным средством.

Коэффициент мощности двигателя

Коэффициент мощности двигателя зависит от количества лошадиных сил. Действуют следующие коэффициенты:

- до 50 л.с. – 0,6;

- 50-70 л.с. – 1;

- 70-100 л.с. – 1,1;

- 100-120 л.с. – 1,2;

- 120-150 л.с. – 1,4;

- выше 150 л.с. – 1,6.

Чем мощнее автомобиль, тем дороже обойдется ОСАГО.

Коэффициент сезонности

Снизить размер страховой премии можно, если заключить договор на небольшой срок. Подходит для сезонного использования автомобиля. Минимально можно застраховаться на 3 месяца, действовать при этом будет коэффициент 0,5. Полная стоимость начинается с 10 месяцев страхования.

Коэффициент нарушений

Размер страховой премии повышается, если водитель умышленно способствовал нарушению ДТП, управлял автомобилем в состоянии алкогольного опьянения, покинул место ДТП или управлял машиной без полиса. В результате коэффициент становится 1,5.

Коэффициент срока страхования

Применяется только при движении транспорта транзитом или для иностранных граждан. Может составлять 0,2 при оформлении на срок до 15 дней и повышаться до 1, если страхование делается на 10 и более месяцев.

Чтобы получить точный размер страховой премии, нужно рассчитать ОСАГО с коэффициентами, учитывая свои показатели как водителя и характеристики автомобиля.

Страховая премия это в 2019 году — возврат, расчет, выплата, единовременная, взыскание

Получая кредит, заемщики часто сталкиваются с требованием банка заключить договор страхования чего-либо. Или еще хуже – узнают о дополнительных расходах только после заключения кредитного договора. Непосвященному человеку легко запутаться среди множества видов кредитного страхования, а также в том, действительно ли они так необходимы и обязательны.

Что это такое

Страховая премия кредитному договору – это плата за страхование кредитных рисков, которую клиент вносит по страховому договору.

Сегодня банки пытаются максимально обезопасить себя от невозврата кредита и призывают заемщикам застраховать себя и залог от множества различных видов рисков. Для этого часто предлагаются кредитные программы с включенной в сумму кредита страховой премией.

Такие программы, как правило, характеризируются пониженными процентными ставками, что привлекает потенциальных заемщиков.

Совет

В случае, если страховка включается в сумму займа, премия по ней часто уплачивается единовременно за весь срок кредитования.

Возможен и вариант, когда кредит содержит страховку только за первый год. Тогда заемщик обязан самостоятельно ежегодно продлевать договор страхования.

Видео о страховании кредита

Обязательно ли ее платить?

Существуют различные виды страховок в зависимости от вида кредитования. Рассмотрим подробнее, какие из них обязательны, а от каких можно и отказаться.

Ипотека:

- Имущественное. Страхование заложенного имущества обязательно согласно закону «Об ипотеке» и ст. 343 Гражданского кодекса РФ. Как правило, обходится в пределах 0,4% от задолженности по кредиту.

- Титульное. При заключении такого договора страхуется риск потери права собственности на приобретаемое имущество. Титульное страхование не является обязательным, некоторые банки его даже не предлагают или не повышают процентную ставку при его отсутствии. Страхование титула обходится заемщику до 0,3% от страховой суммы.

- Личное. Также не является обязательным, однако, отсутствие договора страхования жизни часто влияет на повышение ставки на 2-7 пунктов. Личное страхование может доходить до 1,5% от ссудной задолженности. Несмотря на дороговизну этой страховки, в случае ипотеки эксперты рекомендуют все же от нее не отказываться. Так как срок действия ипотечных кредитов достигает 30 лет, вероятность наступления страхового случая достаточно велика.

Автокредит:

- КАСКО. Обычно банки обязуют заемщиков ежегодно заключать договор страхования КАСКО. Заключение такой страховки вполне оправдано, учитывая высокую аварийность. В последнее время кредитные организации начали предлагать специальные программы, не предусматривающие обязательного заключения страховки КАСКО. Стоит обратить внимание, в этом случае ставки по кредиту могут быть значительно выше, обычно на 5–8 пунктов. Иногда банк разрешает не продлевать страховку, если у клиента не было задержек с оплатой, и задолженность по кредиту меньше половины стоимости автомобиля.

- Страхование жизни и потери трудоспособности. Страхование жизни не обязательно, но его отсутствие повышает процентную ставку на 1–2 пункта. Как правило, обходится в 1–1,5% от суммы кредита. Для заемщика наличие договора личного страхования – дополнительная гарантия на случай смерти или потери здоровья. Но срок автокредита не так длителен, как при ипотеке, поэтому в каждом конкретном случае заемщик сам решает, насколько ему такая страховка необходима.

Потребительский кредит:

- Страхование жизни и потери трудоспособности. Включение личного страхования в сумму кредита при потребительском кредитовании очень распространено. Его необходимость и влияние на условия кредита аналогичны автокредиту.

- Страхование от потери работы. Это еще один вид добровольного страхования, который банки сейчас активно предлагают в рамках кредитования. Такой вид страховки часто не имеет смысла, так как страховой случай предполагает потерю работы только по вине работодателя. То есть увольнение заемщика по собственному желанию, как это часто в нашей стране оформляется, независимо от реальной причины, не будет считаться основанием для компенсаций.

- Страхование залога. При наличии залога страховать его обязательно, также, как и при целевых кредитах.

Читайте о плюсах и минусах ипотеки от ЮниКредит Банка в этой статье.

Страховая премия это в 2018 году — возврат, расчет, выплата, единовременная, взыскание

Возврат страховой премии по ОСАГО при продаже автомобиля — DRIVE2

Продали автомобиль, на который ранее оформляли полис ОСАГО? Не спешите выбрасывать ставшую ненужной бумажку — её вполне можно превратить в более ценную и даже не одну. Дело в том, что №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 предусматривает возможность частичного возврата страховой премии.

Основания и условия для возврата страховой премии по договору ОСАГО при продаже автомобиля

П.4 закона №40-ФЗ гласит:

При досрочном прекращении договора обязательного страхования в случаях, предусмотренных правилами обязательного страхования, страховщик возвращает страхователю часть страховой премии в размере доли страховой премии, предназначенной для осуществления страховых выплат и приходящейся на неистекший срок действия договора обязательного страхования или неистекший срок сезонного использования транспортного средства.

Перечень случаев содержится в Положении Банка России от 19 сентября 2014 г. N 431-П «О правилах обязательного страхования гражданской ответственности владельцев транспортных средств»

В случае продажи нас интересует пункт 1.14:

Страхователь вправе досрочно прекратить действие договора обязательного страхования в следующих случаях:

отзыв лицензии страховщика в порядке, установленном законодательством Российской Федерации;

замена собственника транспортного средства;

иные случаи, предусмотренные законодательством Российской Федерации.

А ещё п. 1.16 указано, что В случаях досрочного прекращения действия договора обязательного страхования, предусмотренных пунктом 1.

14 настоящих Правил, датой досрочного прекращения действия договора обязательного страхования считается дата получения страховщиком письменного заявления страхователя о досрочном прекращении действия договора обязательного страхования и документального подтверждения факта, послужившего основанием для досрочного прекращения договора.

Действия при возврате страховой премии ОСАГО

Для возврата части страховой премии нужно посетить офис страховой компании и написать заявление с просьбой расторгнуть договор ОСАГО №… в связи с заменой собственника ТС, захватив с собой сам полис и копию договора купли-продажи.

И лучше с этим не тянуть, ведь чем быстрее вы это сделаете — тем больше денег вернется вам и тем меньше достанется страховщикам. Если в офис ходить некогда — можете отправить документы в страховую заказным письмом.

При личном посещении обязательно требуйте копию заявлению с печатью, датой принятия и входящим номером — это ваше гарантия на тот случай, если СК ваше заявление «потеряет».

Обратите внимание

И ещё, если не хотите повторно посещать офис страховой компании, заранее найдите полные реквизиты своей банковской карты и укажите их в заявлении на возврат. В этом случает останется только ждать возврата.

На это у страховщиков есть 14 дней.

Начиная с 15-го начнет капать неустойка в размере одного процента от страховой премии по договору обязательного страхования за каждый день просрочки, но не более размера страховой премии по такому договору.

Как рассчитать сумму возврата премии при расторжении полиса ОСАГО

Сколько денег вам вернут, напрямую зависит от того, сколько дней прошло с момента получения полиса. Но даже если вы расторгаете договор на следующий день после заключения из него в любом случае удержат 23%, где 20% номинальные расходы СК на заключение договора и 3% — выплаты в фонд РСА.

Рассчитать сумму можно по следующей формуле:

N/365 х 0,77 х P,

где N — количество дней, оставшихся с момента расторжения до конца срока действия договора, а P — сумма уплаченной при заключении договора страховой премии.

Что такое страховая премия ОСАГО, каким может быть её минимальный размер при заключении договора на полис?

Полис автогражданки необходим для того чтобы защитить вашу ответственность перед другими участниками дорожного движения в случае ДТП, но ваш автомобиль такая страховка не защитит, для этого лучше приобрести страховой продукт КАСКО.

Далее в статье мы подробно рассмотрим из чего складывается премия и каким образом она правильно рассчитывается. Так же вы узнаете базовые ставки для разных видов ТС, штрафы за просроченный полис и возможен ли возврат при расторжении договора.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Из чего складывается страховая премия и что это такое?

Сумма, которую вы платите за оформление своего договора, это та сумма, которую лицо, оформляющее данный договор, обязано оплатить СК в соответствии с условиями, на которых происходит заключение сделки, и зависит от ряда факторов.

Оплату денежных средств страховой компании вы можете произвести как единовременным платежом, так и частично производить оплату в течение действия данной сделки.

Оплата этой суммы страховщику входит в обязанности лица которое заключает сделку с СК.

В том случае, если человек, оформивший сделку по страхованию автомобиля, не оплачивает страховой взнос, компания может произвести расторжение данной сделки в одностороннем порядке.

Размер суммы рассчитывается страховой компанией и вы вправе как согласиться на данную сумму, так и отказаться от нее.

Как производится расчёт суммы?

Сумма взноса, которую оплачивает страхователь, состоит из:

Нетто-премия – это та сумма, которую СК удерживает, для того чтобы в последующем покрыть убытки которые несет потерпевший в случае ДТП.

Надбавка или же нагрузка по страховой премии, рассчитывается исходя из тех издержек, которые несет СК.

Страховой взнос, уплачиваемый страхователем, включает в себя так же все риски СК, именно поэтому при расчете данной суммы эти коэффициенты закладываются в нагрузку.

Размер суммы страхового взноса отличается и зависит также от региона, в котором зарегистрирован автомобиль.

Например, в Москве этот коэффициент будет выше, нежели в Башкирии.

ВНИМАНИЕ! Несмотря на коэффициенты, условия договора остаются неизменными.

Помимо того, что СК рассматривает все обстоятельство страхового дела страхователя, компания также производит оценку ситуации на рынке данных услуг. Размер суммы, которую страхователь должен оплатить СК рассчитывается исходя из различных коэффициентов и самого базового тарифа.

Законодательством предусмотрены факторы из которых складывается данная сумма:

Следует учитывать, что законодательством определяются лишь рамки тарифной сетки ОСАГО, которая является одной из составляющих страхового взноса. Закон дает право страховщикам определять самостоятельно конечный размер страхового взноса, но при этом СК не должны выходить за рамки максимальной суммы.

Минимальный размер

В 2014 году был принят закон, который увеличил базовую ставку по автогражданке. Обусловлено это было тем, что тарифы действующие ранее сделали автострахование не выгодным для СК. В 2015 году базовую ставку повысили и на сегодняшний день базовые тарифы выше предыдущих на 40%.

После повышения базового тарифа, это направление в страховании вновь стало рентабельным. Однако повышение базовой ставки, это лишь одно из изменений в ОСАГО которое произошло с 2015 года. Кроме поднятия базовой ставки был введен еще и так называемый валютный коридор.

ВАЖНО! На сегодняшний день базовый коэффициент уже не имеет единой фиксированной суммы.

Сейчас данный продукт страхования имеет как максимальную так и минимальную базовую ставку. Данные изменения вводились с расчетом на то, что компании начнут конкурировать в борьбе за свою клиентуру. Конкурирование будет происходить за счет ценовой политики устанавливаемой в рамках валютного коридора.

Базовые ставки для разных ТС

Ниже будут приведены базовые тарифные ставки для различных ТС:

Транспортные средства минимальная ставка в рублях Мототранспорт 867 Легковые авто для юр. лиц 2573 Легковые авто для физ.лиц 3432 Такси 5138 Грузовой транспорт с максимальной массой меньше 16 тонн 3509 более 16 тонн 5248 Авто для перевозки пассажиров до 16 мест 2808 Более 16 мест 3509 Троллейбусы 2808 Трамвай 1751 Трактора и другая строительная техника 1124

Способы оплаты

Вы сами можете выбрать удобный для вас способ оплаты данного страхового продукта:

Штрафы при ДТП с просроченным полисом

Самым неприятным инцидентом для вас будет попадание в ДТП с просроченным полисом ОСАГО. В независимости от того были ли вы виновником ДТП или нет, вас ожидает штраф в размере 800 рублей за просроченный полис.

В том случае, если виновником аварии являетесь вы, то вам придется возмещать ущерб нанесенный потерпевшему из своего кармана. Также тот факт, что у вас отсутствует действующий полис страхования будет зафиксирован в протоколе. Пострадавший в данном ДТП произведет оценку ущерба у независимого эксперта.

СПРАВКА! На мероприятие по проведению такой экспертизы пострадавший будет обязан вас пригласить. Для этого ему нужно будет отправить вам телеграмму.

Так как факт отправки телеграммы будет зафиксирован, вы не сможете оспорить результаты оценки в судебном порядке. Намного проще в этой ситуации решить данный вопрос в до судебном порядке.

Потребуйте от потерпевшего расписку о получении с вас возмещения и о том, что он не будет в дальнейшем иметь претензий.

Даже если ДТП произошло не по вашей вине, штрафа вам избежать не удастся, но в данном случае ущерб вам возместит СК виновника.

Возврат при расторжении договора ОСАГО

Данная процедура регламентируется правилами ОСАГО. Расторжение договора допускается раньше установленного срока. Страхователь имеет право произвести расторжение сделки в любой момент и не обязан объяснять страховщику причины расторжения сделки.

Без объяснения причин вы не получите назад сумму неиспользованной страховой премии.

Для того чтобы произвести возврат данной суммы, следует предоставить страховой документы, которые объясняют причину(ы) расторжения сделки.

Данные причины должны быть весомыми, наиболее часто встречающиеся причины расторжения данного договора прописаны в законе.

Невозможно будет вернуть денежные средства выплаченные страховщику за оформление данной сделки в следующих случаях:

- Если расторжение сделки происходит по инициативе страховой компании.

По закону страховая может в одностороннем порядке произвести расторжение данной сделки, если страхователь не оплатил всю или часть суммы страхового взноса. В том случае, если страхователь предоставил ложные данные и это привело к уменьшению страхового взноса.

- Лицо которое оформляло сделку с СК хочет произвести расторжение сделки из-за отъезда, т.к. в течении этого времени пользоваться авто никто не будет.

Но не стоит рассчитывать, что страховая пойдет вам на уступки, скорее всего положительного решения вы не получите.

- В случае банкротства данной организации, вернуть свои средства вы также не сможете. Юридическое лицо в данной ситуации признается неплатежеспособным, как следствие денежных средств на выплату всех обязательств у компании просто нет.

Но есть все-таки случаи, при которых вернуть неиспользованную страховую премию вы сможете. Все зависит от того, посчитает ли страховая вашу причину уважительной или же нет. Например, при продаже авто вернуть неиспользованную сумму страховой премии можно (подробнее об этом читайте здесь). Также это возможно в случае если авто было утрачено.

Советуем вам приобретать данный страховой продукт лишь у проверенных страховщиков и в страховых компаниях, которые уже успели зарекомендовать себя на данном рынке услуг.

В противном же случае вы рискуете приобрести фальшивку и тогда выплат в случае ДТП вы не получите (как отличить поддельный полис от настоящего?). Или же вы может нарваться на фирмы однодневки, которые потом просто закроются признав себя банкротами.