Возврат страховки после досрочного погашения кредита в Сбербанке: что нужно знать

Досрочное погашение кредита в Сбербанке, возврат страховки – с подобной ситуацией есть вероятность столкнуться каждому заемщику. Даже лучше стремиться к нему. Потому как это выгодно! Во-первых, вы возвращаете потраченные средства за страховку, во-вторых, экономите на процентах по кредиту, в-третьих, улучшаете кредитную историю.

Возврат страховки осуществляется на законных основаниях. Ведь вас страхуют на время использования кредита, и, если ваши обязательства перед банком закончены в досрочном порядке, банк обязан вернуть потраченные средства, потому как вы больше не нуждаетесь в его услугах. Такие правила действуют во всех государственных банках России, к которым также относится Сбербанк.

Но такие условия действуют не на все предлагаемые варианты страхования. Читайте внимательно договор перед подписанием. Страховка представляет собой навязанную услугу, и вы в праве ответить отказом. Но тут возможен вариант получения отказа в займе.

Обратите внимание

При определенных условиях возможен полный возврат потраченных средств на страховку. Но это возможно до истечения 14 дней после оформления займа. Нужно всего лишь явиться в филиал банка с ходатайством. И на ипотеку данное предложение на распространяется.

Но сегодня наш интерес вызывает возврат страховки при досрочном погашении кредита. Далее рассмотрим предложения банка и возможные варианты возврата.

Виды страхования

Страховка — своего рода защита банка и заемщика. И в неких ситуациях, это довольно выгодная услуга.

Ни кто не знает наперед, что случится в будущем. В договоре прописано по пунктам, при каких условиях страховка вступает в силу. Если такой случай наступит — банк будет обязан выплатить кредит за вас. Страхование бывает трех видов:

- страховка депозита;

- страховка жизни и здоровья заемщика;

- страховка залогового имущества.

Страхование депозита и залогового имущества сегодня отложим, остановимся на втором виде страхования.

Страховка жизни и здоровья заемщика

Страхование действует в следующих ситуациях:

- потери рабочего статуса (в случае ипотеки);

- временная нетрудоспособность;

- болезни (в случае ипотеки);

- смерть.

В выше приведенных случаях, банк берет обязательства заемщика на себя. А дебитор, соответственно, освобождается от дальнейшего погашения кредита. Но как поступить, если с заемщиком ничего не произошло, а кредит погашен раньше срока? Об этом читайте дальше.

Досрочное погашение кредита

В Сбербанке досрочное погашение доступно для кредитов с аннуитетным способом расчета. Аннуитетный способ погашения — это вариант, при котором ежемесячный платеж является регулярным, т. е. сумма фиксирована.

Вы имеете право при оплате кредита, вносить столько, сколько считаете нужным. Если такая возможность имеется, лучше всего так и поступать. Досрочное погашение начинает действие через месяц после заключения договора.

В любой период действия договора, можно ходатайствовать о перерасчете задолженности или сделать это онлайн, с помощью Сбербанк-Онлайн. При выплате ссуды ранее оговоренного срока процент за неиспользованный период не взимается. И соответственно есть возможность вернуть неизрасходованную страховку.

Сроки возвращения страховки

Страховку по кредиту можно вернуть тремя способами:

Частичный возврат страховки

Потому как страховка рассчитана на срок кредита, то при погашении ранее установленных сроков имеет место быть возврат денег после расторжения кредитного договора , т. е. после его полного закрытия.

Для этого необходимо явиться в филиал банка с :

- заявлением о возвращении части страховки;

- паспортом;

- кредитным договором;

- чеками, подтверждающими досрочное погашение.

После перерасчета вам вернут неизрасходованную часть денежных средств. Чем раньше вы погасите ссуду, тем на большую часть можно рассчитывать. Страховка в Сбербанке варьируется от 1 до 5 % от стоимости кредита.

На какие пункты в договоре ссылаться при возврате страховки

Обычно договор страхования включается в кредитный договор, но идет отдельным листом. Нужно понимать, что договор страхования — это отдельная услуга, а не обязательная часть кредитного договора. Страхует вас не банк, а страховая компания.

В полисе страхования имеется такой пункт, как срок действия договора. Обычно он звучит примерно так: « N-количество дней, с даты списания со счета Страхователя в банке страховой премии в полном объеме».

N-количество дней- это время действия договора.

Следующий пункт, на котором стоит заострить внимание звучит так: «Застрахованный имеет право разорвать договор в любой момент, на протяжении действия страхового договора».

Если обнаружено отсутствие сего пукта, могут возникнуть сложности при возвращении денежных средств.

Условия банка

Особых условий, как таковых, у банка нет. Всего лишь нужно верно составить заявление на реверсию страхового взноса и предоставить документы, которые подтверждают, что ссуда выплачена полностью и договор с банком может быть расторгнут.

Отказ в возвращении страховки

После поступления заявления на возмещение страховых средств, банк обязан оповестить о решении в течение 10 рабочих дней, если ответа не поступило или ответ пришел отрицательный, застрахованный может обратиться к правосудию. И добиваться справедливости с помощью юстиции.

Если в договоре пункт, обозначенный выше, отсутствует, то банк законно может дать отрицательный ответ. И суд в данных обстоятельствах окажется бессилен.

Все вышесказанное относится к потребительскому кредитованию, ипотеке, автокредиту. Во всех упомянутых случаях нужно действовать одинаково:

Хочется отметить, что в случае возвращения страховки, кредитная история ни как не пострадает. Вы рискуете лишь потерять свое время, потому как занятие это довольно долгое. Но помните, что вы действуете правомерно и можете получить остаток неизрасходованной суммы.

Сегодня мы рассмотрели как действовать при возврате страховки кредита в Сбербанке. В списке оказываемых услуг Сбербанка такая функция существует и проблем возникнуть не должно. Будем надеяться, что сия информация окажется полезной.

Отказываемся от страховки по кредиту в Сбербанке

Кредитование сегодня является неотъемлемой частью нашей жизни. К сожалению, далеко не у всех есть доходы достаточные для того, чтобы приобретать все необходимое для комфорта своей семьи. И очень часто мы сталкиваемся с тем, что при получении кредита менеджер предлагает оформить еще и страховку. Зачем это нужно, можно ли отказаться — обо всем этом говорим далее.

Зачем нужна страховка и когда она будет обязательной?

Данная услуга предназначена для дополнительной надежности и сохранности денежных средств для банка, а также для максимального ограждения от проблем финансового характера заемщика. Она гарантирует финансовую безопасность вам и вашим близким при погашении кредита в случае наступления обстоятельств, отнесенных к страховому случаю.

Когда страхование будет являться обязательным? Только в том случае, если у вас по договору предусмотрено обеспечение в виде имущества, т.е. если предусмотрен залог в виде недвижимости или транспортного средства. Свой залог вы обязаны застраховать, потому что он является гарантом возврата денег для кредитора.

Важно

Все остальные услуги относятся к личному страхованию. И вот здесь вы уже в праве сами решать, нужен вам такой полис или нет. Это на 100% должно быть добровольное решение самого клиента, без давления банковских работников.

Где закреплено ваше право на получение кредита без оформления допуслуг? Если возникают проблемы, то вы можете ссылаться на статьи 935 ГК РФ «Обязательное страхование», пункт 2, а также 16 статья Закона РФ «О защите прав потребителей».

В какие сроки можно отказаться?

Отказ от страховки по кредиту в Сбербанке допускается условиями участия заемщиков в программе. В условиях программы подробно отражена процедура и сроки выхода из нее. Страхование является дополнительной услугой.

Если же она навязывается сотрудником банка, вы смело можете ее отклонять. Ваш отказ никак не отразится на решении о выдаче кредита. Отметим, что Центральный Банк России выпустил постановление о том, что теперь любой заемщик может в течение 14-ти дней отказаться от навязанной ему страховки, подробнее об этом рассказано здесь.

Если решение прекратить участие в программе принято вами после оформления договора, вы можете сделать это досрочно без объяснения причин, предоставив в банк заявление. Ознакомьтесь с действиями в подобном случае по этой ссылке.

Возврат средств зависит от срока обращения:

Независимо от срока обращения, вам будет произведен возврат средств при наличии одного из оснований:

1) 57,5% от суммы (расчет производится пропорционально остатку срока в месяцах) при полном досрочном исполнении обязательств перед банком.

2) 100% при наличии ограничений по

2.1. Возрасту: моложе 21 года и старше 55 (женщины), 60 (мужчины).

2.2. Дееспособности (недееспособность).

2.3. Здоровью. Перечень приведен подробно в условиях и в него наряду с другими проблемами включено ограничение трудоспособности, вызванное перенесенной травмой, инсультом, серьезными заболеваниями.

Досрочное погашение кредита

Совет

Кроме того, вернуть часть страховой премии возможно в том случае, если вы досрочно погашаете свою задолженность. К примеру, вы оформили договор на 5 лет, проплатили услуги страховщика на эти 5 лет, а вернули долг за 3 года.

Получается, что оплату вы произвели, а услугой больше пользоваться не будете. Соответственно, эту разницу в 2 года можно получить обратно на свой банковский счет или же наличными. Как вернуть страховку при досрочном погашении, рассказываем здесь.

При этом будет сама процедура немного отличаться от того, как вы действовали ранее. Вам нужно следовать этой инструкции:

Важно: обратите внимание на последний пункт, вам нужно обращаться именно в страховую компанию за возвратом, а не в банковское отделение. Ваш кредитор к возмещению средств никакого отношения не имеет.

Если в вашем городе нет офисов той СК, с которой вы подписывали договор, заявку на возврат денежных средств нужно пересылать по почте при помощи заказного письма. Образец заявления обязательно должен быть размещен на официальном сайте страховщика.

Все хитрости, как вернуть страховку по кредиту Сбербанка

30.01.2018

Все мы активно пользуемся услугами Сбербанка и нередко на ту или иную нужду приходится брать деньги в кредит. Обычно это деньги на крайне важные нужды.

При подаче заявки на кредит нам предлагают оформить страховку на кредит — тем самым банк снижает свои риски по просрочке выплат клиента и делегирует возможные риски на страховую компанию.

Большинство клиентов являются добросовестными и возвращают кредитные средства раньше обозначенного в кредитном договоре срока, при этом страховка им не пригождается. Но не все знают, что в случае досрочного погашения кредита страховку можно вернуть себе на счёт.

Зачем нужно страхование

Институт страхования – столь же древен, как и способ извлечения прибыли от дачи денег взаймы – на современный лад, банковской деятельности. Он связан с боязнью потери средств в случае непредвиденных обстоятельств:

• Смерти заемщика; • Его вынужденной неплатежеспособности (банкротство, потеря работы, заболевание лишившее основного дохода и пр.);

• Форс-мажорных обстоятельств: (войны, падения курса национальной валюты, стихийного бедствия).

В любом из перечисленных случаев кредитная организация (банк) получает возможность хотя бы частично возместить выданные взаймы денежные средства, но в большинстве случаев — недополученную прибыль.

Для этого задействуется программа «Сбербанк страхование».

Возмещение производится за счет средств страховой компании, которая, обычно, является аффилированным лицом предоставляющего кредит банка.

В подавляющем большинстве случаев, при заключении договора кредитования, вам будет предложено застраховать свою жизнь. При этом банк не будет принимать во внимание то, что ваша жизнь уже была застрахована ранее в другой страховой компании. И основания для страхования могли быть совершенно иными. Никак не связанными с получением заемных денег.

Для банка важно – навязать договор страхования в любом случае! Как непременное условие получения кредита. Причем не в какой угодно страховой компании, а именно в связанной (аффилированной) с банком.

При заключении кредитного договора и проставления подписей на документах рекомендуем не полениться и прочитать договор оказания страховых услуг — как правило, они оказываются дочерней компанией Сбербанка — «Сбербанк Страхование».

Интересен парадокс, который заключается в том, что страховать свою ответственность вы не обязаны, но в тоже время вам тонко намекают, что без договора страхования гражданской ответственности кредит вам тоже не дадут.

Обратите внимание

Поэтому советуем соглашаться на страховку — гасить кредить досрочно и возвращать деньги за неиспользованную страховку.

Например, вы взяли кредит на 3 года и вернули его за 1 год — таким образом имеете право вернуть неиспользованные средства по страховке за 2 года.

Как вернуть страховку за кредит в Сбербанке

Придя в отделение Сбербанка необходимо написать заявление на возврат денег за неиспользованную страховку.

В некоторых отделениях консультанты могут сказать, что страховку можно возвратить только в течение первых 30 дней после подписания кредитного договора, но это не так.

Это происходит в основном в небольших отделениях банка и как правило такое рассчитано на людей пожилого возраста. Поэтому настоятельно добивайтесь справедливости.

Страховка гражданской ответственности по кредиту в случае потребительского кредитования по российскому законодательству не является обязательной и поэтому банку не имеет право принуждать покупать эту страховку.

Вам могут внушать отказ всеми возможными способами, но сразу дайте понять консультантам банка, что вы знаете законы и твердо стойте на своей позиции.

На все возможные доводы сотрудников банка можете смело ссылаться на судебные инстанции и деньги за страховку вам будут 100% возвращены.

В каких случаях можно расторгнуть договор страхования с банком

Навязанный во время заключения договора кредитования в качестве обязательного условия договор страхования, точно так же как и любой иной гражданско-правой договор может быть расторгнут досрочно или прекращен по решению суда. Не составляет исключения и договор страхования.

Основанием для досрочного расторжения будет досрочное погашение кредита и… Как следствие – прекращение условий риска для кредитной организации (банка).

С точки зрения кредитора – заемщик, погасивший кредит и проценты – ей абсолютно безразличен. А если у заемщика не хватает знаний или желания расторгнуть навязанный договор страхования – пусть продолжает платить дальше.

Программа «Сбербанк Страхование», расторжение договора страхования по которой допускается – для многих заемщиков – оптимальный вариант получения кредита.

Что необходимо для расторжения договора страхования

Техника расторжения навязанного договора страхования не сложна. Для этого достаточно:

• Вносить ежемесячно оговоренную в договоре аннуитетную сумму (ежемесячный платеж); • Заключить со Сбербанком договор о досрочном погашении кредита; • Оговорить в договоре условия – (единовременным платежом или произвольными долями до истечения срока кредитования вы будете погашать кредит. • Составить новый график платежей (погашения задолженности);

• При внесении средств посредством электронных платежей (через личный кабинет) сохранить на электронных носителях данные о проведенных платежах. Так же не удалять историю платежей с персонального компьютера.

Для банка – в любом случае невыгодно досрочное погашение кредита. Но Сбербанк – кредитная организация с участием государственного капитала, поэтому вынуждена выполнять все требования законодательства.

Возврат страховки при досрочном погашении кредита

Возврат страховки в случае досрочного погашения кредита значительно проще любых других случаев. Всё логично — кредит закончился, вы свои обязательства перед банком выполнили и страховка не пригодилась, несмотря на то, что она еще действует. Почему бы и не вернуть деньги за не до конца использованную услугу?

Как вернуть деньги в этом случае:

- Внимательно читаем кредитный договор, лучше всего подключить на этот этап юриста (дело в том, что иногда договор составлен так, что обходит 958 статью Гражданского кодекса РФ и тогда вернуть страховку не получится даже через суд)

- Если договор обычный без подвохов, то тогда выясняем компанию — страховщика

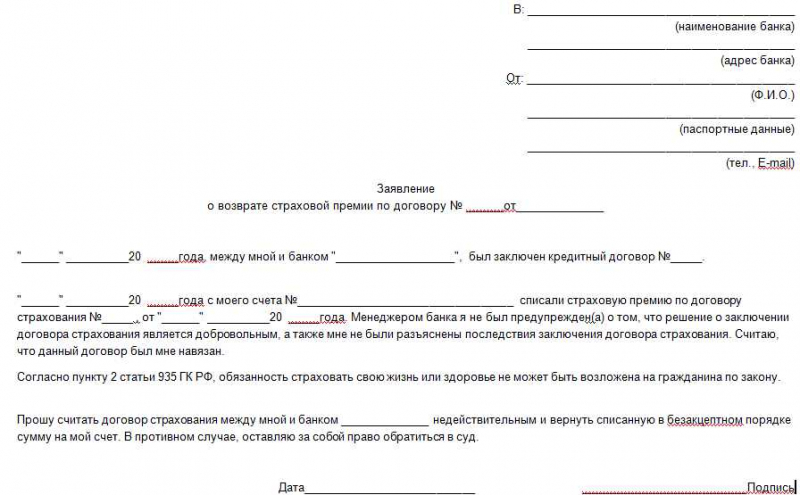

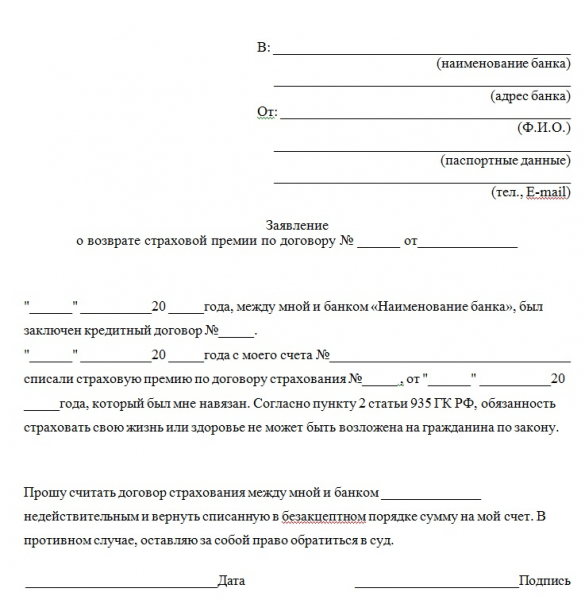

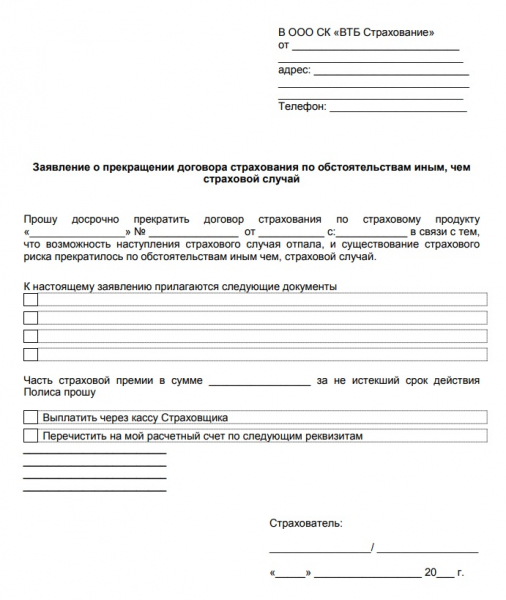

- Пишем заявления на имя страховой компании на возврат страховки (образец заявления выше)

- Прикрепляем документы (список ниже)

- Лично подаем в офис страховой компании либо если живете в удаленном районе, то отправляем заявление почтой России с уведомлением о вручении

- При подаче заявления лично убеждаемся в том, что сотрудник страховой поставил отметку о приеме

- Если сотрудник отказывается принимать заявление то пишем жалобу на имя директора со ссылкой на 958 закон ГК РФ

- Если директор компании тоже отказал, то пишем жалобу на страховую компанию во все инстанции (Роспотребнадзор, Прокуратура, ЦБ РФ)

Документы на возврат страховки

Чтобы вернуть средства за страховку после выплату кредита в Сбербанке необходимо предоставить в страховую компанию заявление на возврат и сопутствующие документы.

Документы на возврат страховки (как в случае обычного отказа от страховки в течение 30 дней, так и в случае возврата страховки при досрочном погашении кредита):

- заявление на возврат страховки по кредиту Сбербанка в произвольной форме на имя страховой компании

- копия паспорта

- кредитный договор (копия)

- справка об отсутствие задолженности по форме банка

Сколько денег можно вернуть за страховку по кредиту

Количество денежных средств, которые возвратит вам банк по страховке зависит напрямую от количества неиспользованных вами дней. Всю страховку представляем как 100%, делим ее на срок кредита и умножаем количество неиспользованных дней на стоимость одного дня и получаем сумму выплат, которые должна вам страховая компания.

Не забывайте, что страховка облагается 13% подоходным налогом — поэтому вы получите сумму, описанную выше за вычетом подоходного налога.

Если более подробно, то имеем следующее:

- если вы напишете заявление на возврат в течение 30 дней со дня оформления кредитного договора, то вам вернут полную стоимость страховки

- если заявление подано в промежутке от 1 месяца до 3-х месяцев, то стоит ожидать возврата 50% стоимости страхового полиса

- если заявление подано намного позже 3-х месяцев с даты заключения договора, то расчет стоимости возврата страховки будет происходить пропорционально дням, в течение которых вы пользовались услугами страхования

- в любом случае вы потеряете 13% подоходного налога от стоимости страхового полиса

С возвратом страховки по потребительскому кредиту теперь все понятно, а вот как быть с возвратом страховки за ипотеку.

Расторжение договора страхования по ипотечному кредитованию Сбербанка

Самым сложным с юридической и технической точек зрения будет расторгнуть договор страхования Сбербанка, заключенного при получении ипотечного кредита от Сбербанка.

Связано это с тем, что у страховых компаний существует самостоятельная методика расчета прибыли от поступающих страховых взносов. Ипотечное страхование в Сбербанке осуществляет на этих же условиях.

Сложность заключается в том, что страхование недвижимости при ипотеке Сбербанка не рассматривается в качестве основания для досрочного расторжения договора.

Важно

В случае не наступления страхового события вся внесенная сумма страхования обращается в доход страховой компании. В том случае, если страхователь захочет до наступления срока страхования расторгнуть договор, действует оговоренный договором срок, для Сбербанка он составляет 14 дней.

После этого срока возврат средств возможен только в очень небольшом размере – не более 10-15%от уплаченной суммы. В судебном порядке обжаловать условия вряд ли получится. Практика учета страховых взносов и выплат по ним – давно устоялась.

Наработана судебная практика, подтвержденная неоднократными решениями вышестоящих судов.

Для заемщика, впервые решившего оформит кредит в Сбербанке следует помнить несколько непреложных истин:

• Самый надежный банк России; • Самые высоки проценты по кредитным операциям; • Вы можете потерять все свои деньги, имеющиеся на счетах, если в производстве у судебных приставов находится исполнительный лист против вас.

• Никогда не надейтесь на получение прибыли от вкладов – проценты не компенсируют инфляции!

Пример заявления на расторжение страховки по кредиту

Итак, подытожим статью. Любой клиент Сбербанка может и имеет полное право вернуть деньги уплаченные за страховку по потребительскому кредиту, поскольку страхование ответственности кредитора в данном случае не является обязательным.

Сотрудники банка при изъявлении желания на возврат денег могут попытаться вас ввести в заблуждения, но просто не сдавайтесь и вручите им подписанное вами заявления на возврат средств за страховку и вы получите денежную компенсацию в течение нескольких рабочих дней на свой счет после рассмотрения заявления в отделении банка. В отделение банка не забудьте взять с собой кредитный договор и паспорт.

В случае же с ипотечным кредитом используется страхование имущества — в данном случае приобретаемой квартиры и вернуть деньги за страховку тут гораздо сложнее, поскольку страховка при ипотечном кредите является обязательной.

Как видит, возврат денег за неиспользованную страховку по кредиту это несложный процесс и каждому по силам вернуть свои деньги за не до конца использованную услугу страховой компании банка.

Возврат страховки после погашения кредита в Сбербанке Ссылка на основную публикацию

Как вернуть страховку по кредиту в Сбербанке в 2017 году

В наше непростое экономическое время многие люди просто не могут обойтись без кредитных денежных средств, а посему нередко обращаются в банковские учреждения.

К сожалению, чтобы получить желаемую сумму понадобится решить вопрос о заключении договора страхования.

В данном материале эксперты расскажут о том, как вернуть страховку по кредиту в Сбербанке, и какие действия для этого следует осуществить.

Возврат страховки в Сбербанке

Страховка заемщика при потребительском кредите представляет собой добровольную услугу, поэтому клиент банковского учреждения может выбирать.

Большинство менеджеров, ради финансовой выгоды недобросовестно относятся к своим обязательствам, а посему, предлагая на рассмотрение кредитный договор, утверждают, что без пункта о страховке заявку не одобрят.

Если вы уже столкнулись с подобной ситуацией, следует знать, как вернуть уплаченную страховку по кредиту.

Когда можно обратиться с заявлением о возврате денег

Выплата внесенной суммы денежных средств, направленной на страхование кредита выданного физическому лицу, может быть осуществлена исключительно после покрытия имеющейся задолженности.

Обращаться с заявлением о выплате страховки по кредиту Сбербанка следует к его менеджерам. Случаи, когда присутствует возможность вернуть осуществленные выплаты:

- имеет место досрочное погашение основной задолженности, соответственно страхование теряет смысл;

- отказ от мероприятия по страхованию, пока долг еще присутствует.

Изучите образец заявления 2017 на возврат страховки в Сбербанке прежде, чем отправляться в банк

Стоит напомнить о том, что страховка, выданная физическому лицу, возвращается, если с момента выплаты долга прошло не больше трех лет. По сути, данный период представляет собой срок давности, поэтому следует внимательно следить за этим.

Образец заявления на возврат страховки по кредиту

В 2017 году, бланки на возврат страховки по кредиту практически не изменили своей формы. Типовая форма заявления включает в себя следующий перечень основных пунктов:

- полное юридическое наименование, а также точный адрес банковского учреждения;

- указывается полное имя заемщика, как в действующем паспорте;

- все данные, в том числе паспорт, телефон, электронная почта и др.;

- номер основного кредитного договора и дата его заключения;

- дата, когда заемщик обратился к сотрудникам банка и его личная подпись.

Можно скачать Образец заявления для отказа от страховки по кредиту 2017.pdf и обратиться в банк с уже заполненным документом в течение 14 календарных дней с момента заключения договора.

Уточните в банке, какой именно бланк заявления нужно заполнить в вашем случае. Например, вы можете скачать форма заявления для договора по программе Защищенный заемщик 2017.pdf

Итак, понадобиться значительный пакет документов, включающий в себя:

- копию действующего паспорта;

- копию двухстороннего договора, предусматривающего выдачу кредитных денежных средств;

- сам страховой полис;

- все чеки и иные документы о том, что была проведена уплата кредитного долга.

Как только пакет будет собран, отправляйтесь с ним в то отделение кредитного учреждения, где и было проведено оформление и выдача займа.

Чтобы запустить механизм, нужно взять у специалиста утвержденной формы бланк заявления. Внимательно и корректно заполняйте бланк в 2 экземплярах, это поможет вам доказать свою позицию в суде, если потребуется.

Один бланк заявления остается у вас с отметкой менеджера, принявшего обращение.

Обычно, официального ответа от руководства банка приходится ждать примерно 10 дней. После истечения указанного периода смело обращайтесь в суд, если никаких действий со стороны финансовой организации не последовало.

Как быть, если погашение кредита досрочное

Теперь узнаем, на какую сумму можно рассчитывать человеку, если имеет место досрочное погашение кредитной задолженности. При действующем договоре — это 100 процентов от внесенной суммы. Когда обращение было зарегистрировано спустя месяц после проведения оформления сделки, рассчитывать можно только на половину объема уплаченных средств.

Помните, что вы, подписывая документы, соглашаетесь со всем перечнем, который собственно там и указан. Какие пункты имеют первостепенное значение:

- Присутствует ли в документе пункт, который позволяет осуществить возврат средств, если имеет место досрочное погашение задолженности перед банковским учреждением;

- Обговорите с менеджером вопрос по сроку давности, а затем получите у специалиста максимум информации.

Досрочное погашение потребительского кредита в Сбербанке должно быть документально подтверждено. Этот документ нужно предоставить в Сбербанк Страхование, чтобы можно было вернуть страховку при полном досрочном погашении кредита. Так выглядит образец справки о досрочном погашении кредита в Сбербанке в 2017 году.pdf

Вернет ли страховку Сбербанк в 2017

Как и в 2016, в 2017 году возврат уплаченных средств на страховку будет гарантирован в том случае, если это указан в изначальном двухстороннем договоре, который был подписан банком и заемщиком.

Практика показывает, что все чаще и чаще встречаются случаи, когда сотрудники финансовых компаний всеми силами стараются оттянуть указанный в договоре срок регистрации обращения и принимают заявление в работу как можно позже.

Самое главное, перед тем как начинать работу с банком изучайте образцы документов, читайте документы и понимайте его суть. В особенности штудируйте те пункты, где указано, каким образом осуществляется предоставление возможностей для возвращения всего объема страховочных выплат.

Заключение

Все рассказы работников банка в период подписания кредитного договора – лишь слова. Все без исключения права и обязанности, в том числе касающиеся страховой части взятого займа прописываются в договоре.

Даже если есть определенные сомнения, как вернуть страховку по кредиту в Сбербанке расскажут эксперты.

Данное описание по осуществлению возврата потраченных денежных средств можно использовать и в отношении кредитных учреждений.

Все хитрости, как вернуть страховку по кредиту Сбербанка

В наше время банки активно пытаются повысить свою прибыль различными способами. Одним из таких способов является приобретение страховки клиентом, при оформлении одной из банковских услуг.

Поэтому вам будет полезно узнать, как юридически грамотно отказаться от страховки после того, как вы уже получили кредит, как вернуть страховку, которую вам навязали, а также как вернуть страховку при досрочном погашении кредита.

Давайте сначала разберемся со значением такого понятие как страховка.

Страховка по кредиту ; это страховой продукт, который снижает риски банка в случае неблагоприятных ситуаций в жизни заемщика, а также страхует жизнь клиента.

Таким образом, в случае потери заемщиком работы или других неблагоприятных ситуаций, страхования компания возьмет на себя весь груз ответственности перед банком.

Совет

Процент страховки напрямую зависит от суммы взятой в кредит. Больше берем ; дороже обойдется страховка.

Никто не будет работать себе в убыток ; поэтому не стоит удивляться стоимости страховки на крупный кредит.

- если вы получили инвалидность

- тяжелая болезнь

- потеря работы

- ухудшение финансового положения

- смерть заемщика

Если вы собираетесь взять потребительский кредит (в том числе и кредит на авто), то вы будете страховать только свою жизнь и ответственность. А в случае с ипотекой или любым другим кредитом, где требуется залог, нужно будет застраховать свою жизнь и еще закладываемое имущество от порчи.

Внимание! Согласно гражданскому кодексу РФ страхование потребительских кредитов не является обязательным и производится по желанию заемщика.

В то же время страхование залога является обязательным в случае если это ипотека или любой другой кредит, требующий залог для его получения. Зато в таком случае ответственность страховать вы уже не обязаны.

В интересах любого стабильного развивающегося банка максимально снизить процент невыплат по кредитам. Что касается России, то ситуация тут непростая и поэтому банкам ничего не остается как ;навязывать ; страховки всем клиентам.

Страхование ; это очень прибыльный бизнес, поэтому многие банки создают свои страховые компании и потом делают их частью своего холдинга. Таким образом получается заработать и на процентах по кредиту и на сомнительной по полезности услуги под названием ;страховка ;.

Если смотреть с точки зрения обычного человека ; то, конечно же, невыгодно. Ведь сумма кредита увеличивается вдобавок и на сумму страховки.

А кто хочет просто так платить проценты за ;воздух ;? Ну а если ваша деятельность связана с рисками и велика вероятность быть уволенным или утратить работоспособность, то тогда вам будет со страховки определенная выгода.

Полезные сведения! Часто консультанты в банке аргументируют якобы неоспоримые преимущества страховки такие как, например:

Обратите внимание

При потере работы ваш долг закроют по страховке или в случае если вы станете инвалидом. Кроме того, если вы умрете, то долг закроют и он не перейдет по наследству. А теперь давайте рассмотрим подробно данные утверждения.

Кредиты в основном берут люди от 18 до 45 лет. Долго ли вы протянете без работы? Думаю, нет.

Быстро найдете новую. Мечтали бы вы стать инвалидом в самом разгаре своих жизненных сил?

Тоже нет. Ну а если вы умрете и наследники не вступят в наследство то и кредит им тоже не передастся.

Такие вот ;преимущества ; страховки.

Думаем, вам будет интересно еще и узнать ответ на сопутствующий вопрос: ;Сколько будет стоить страховка и на какой срок она действительна? ;

Срок действия страхового полиса точно такой же как и указанный в кредитном договоре. Если кредит вы взяли на 3 года, то и страховка будет действительна 3 года.

Сбербанк имеет собственную дочку, которая занимается страховками ; ;Сбербанк Страхование ;

- страхование от несчастных случаев от 0,30 до 1% от стоимости кредита в год + множество платных дополнений к базовому тарифу

- страхование жизни от 0,30 до 4% от стоимости кредита в год + платные дополнения к базовому тарифу

- страхование от онкозаболеваний от 0,10 до 1,7% + платные дополнения

- страхование залога от 0,70% в год от суммы кредита + платные дополнения к базовому тарифу

Сумма по кредиту у нас зависит от двух критериев: это процентная ставка за страховку и сумма кредита. Как мы уже обсуждали выше, чем выше сумма кредита ; тем больше получится итоговая сумма страховки по кредиту.

- получение страховки при оформлении потребительского кредита не является обязательным

- парадокс между законом ГК РФ и жизнью: в случае отказа от страховки Сбербанк имеет право отказать вам в выдаче кредита

- в случае с ипотекой вы обязаны застраховать объект недвижимости, который служит залогом по кредиту, от порчи (это закон)

- Вы имеете право вернуть страховку по кредиту Сбербанка досрочно, не дожидаясь конца ее действия, но только если прошло не более 30 дней. В таком случае вам вернуть 50% стоимости страховки или сделают пересчет возврата остатка кредита по дням

- возврат страховки по кредиту в Сбербанке осуществляется в соответствии с положениями Гражданского кодекса РФ

- Вы имеете полное законное право отказаться от страховки по кредиту даже после получения кредита в течение 1 месяца с момента подписания кредитного договора и произвести ;возврат услуги ; без изменений условий кредитования.

Сбербанк навязывает страховку при оформлении кредита, что делать

А что делать, если Сбербанк навязывает страховку при оформлении кредита? Законно ли это?

Это незаконно! Руководствоваться в данном случае нужно 958 статьей Гражданского кодекса Российской Федерации, которая гласит, что банки не имеют право навязывать страхование жизни и здоровья заёмщика, не имеют право штрафовать заемщиков в случае отказа и применять прочие неправомочные действия в отношении заемщика.

В противном случае на банк можно подать в суд и к нему будут применены санкции.

Также закон содержит информацию о том, что заемщик имеет право вернуть полную стоимость страховки , если с момента оформления кредита прошло не более 30 дней , а если с момента оформления прошло более 30 дней , но срок действия страхового полиса еще не истек, то возвращается только 50% от стоимости страховки.

Но если речь идет о залоговом кредитование (ипотека), закон обязывает заемщика страховать закладываемую недвижимость (ГК РФ № 102 статья 31), и отказаться от страховки не получится.

Совет! Таким образом если банк отказывает вам в выдаче кредита, из-за того, что вы отказались от страховки можно подать на банк в суд, но это вариант, если у вас есть деньги и время.

Важно

А если вы хотите добиться своей цели и получить желаемый кредит, то смело соглашайтесь на страховку и в течение 30 дней после заключения договора откажитесь от страховки, написав заявление в отделении банка и верните полную стоимость страховки себе обратно.

СКАЧАТЬ! Здесь можно скачать образец заявления на возврат страховки по кредиту Сбербанка.

Возвращают ли деньги за страховку по кредиту в Сбербанке?

Ответ: возвращают, если с момента оформления кредита прошло не более 30 дней, если прошло более 30 дней, но срок действия полиса не закончился, то можно вернуть только 50% стоимости, а так же вернуть деньги за страховку можно в случае полного или частично досрочного погашения кредита (что не влияет на положения о возврате стоимости страховки).

А теперь о том, как вернуть страховку по кредиту Сбербанка.

Внимание! Существует такое мнение, что вернуть страховку можно только при досрочном погашении кредита.

Это неверно! Страховку можно вернуть на протяжении всего срока действия кредита и страховки.

Неизвестным остается лишь то, какую сумму удастся вернуть.

- Берем два листа бумаги и пишем заявление в двух экземплярах на имя страховой компании, в которой оформлена страховка. В нашем случае это ООО Сбербанк Страхование.

- Собираем все необходимые документы (список необходимых документов указан ниже)

- Подаем заявление лично в офис страховой компании, в нашем случае идем в отделение Сбербанка

- Сотрудник принимает ваше заявление и ставит отметку о приеме заявления

- Ждем движения по нашему вопросу. Обычно это пару дней.

Если заявление отказываются принимать, ссылаясь на всякую чушь, то смело начинаем жаловаться в различные инстанции. Начинаем с начальника отделения Сбербанка и заканчиваем Прокуратурой, Роспотребнадзором и ЦБ РФ.

Вы имеете полное и законное право изъявить свой отказ от страховки после получения кредита в Сбербанке, и если все сделано в соответствие с законом, то никто не сможет у вас отнять выданный кредит, и даже никто в банке на вас косо не посмотрит.

Речь просто идет о возврате не подошедшего продукта, как с одеждой.

Возврат страховки в случае досрочного погашения кредита значительно проще любых других случаев. Всё логично ; кредит закончился, вы свои обязательства перед банком выполнили и страховка не пригодилась, несмотря на то, что она еще действует.

Почему бы и не вернуть деньги за не до конца использованную услугу?

Как вернуть деньги в этом случае:

- Внимательно читаем кредитный договор, лучше всего подключить на этот этап юриста (дело в том, что иногда договор составлен так, что обходит 958 статью Гражданского кодекса РФ и тогда вернуть страховку не получится даже через суд)

- Если договор обычный без подвохов, то тогда выясняем компанию ; страховщика

- Пишем заявления на имя страховой компании на возврат страховки (образец заявления выше)

- Прикрепляем документы (список ниже)

- Лично подаем в офис страховой компании либо если живете в удаленном районе, то отправляем заявление почтой России с уведомлением о вручении

- При подаче заявления лично убеждаемся в том, что сотрудник страховой поставил отметку о приеме

- Если сотрудник отказывается принимать заявление то пишем жалобу на имя директора со ссылкой на 958 закон ГК РФ

- Если директор компании тоже отказал, то пишем жалобу на страховую компанию во все инстанции (Роспотребнадзор, Прокуратура, ЦБ РФ)

Чтобы вернуть средства за страховку после выплату кредита в Сбербанке необходимо предоставить в страховую компанию заявление на возврат и сопутствующие документы.

Документы на возврат страховки (как в случае обычного отказа от страховки в течение 30 дней, так и в случае возврата страховки при досрочном погашении кредита):

- заявление на возврат страховки по кредиту Сбербанка в произвольной форме на имя страховой компании

- копия паспорта

- кредитный договор (копия)

- справка об отсутствие задолженности по форме банка

Суммируя все, что изложено в данной статье и выводы из законодательной базы, как в случае обычного возврата страховки (ну, не понравился вам товар), так и в случае возврата страховки при досрочном погашении кредита в Сбербанке, следует:

- если вы напишете заявление на возврат в течение 30 дней со дня оформления кредитного договора, то вам вернут полную стоимость страховки

- если заявление подано в промежутке от 1 месяца до 3-х месяцев, то стоит ожидать возврата 50% стоимости страхового полиса

- если заявление подано намного позже 3-х месяцев с даты заключения договора, то расчет стоимости возврата страховки будет происходить пропорционально дням, в течение которых вы пользовались услугами страхования

- в любом случае вы потеряете 13% подоходного налога от стоимости страхового полиса

СКАЧАТЬ! Здесь можно скачать образец заявления на возврат страхового полиса по кредиту Сбербанка.

В страховую компанию, в которой оформляли страховку. В случае со Сбербанком ; можете подать заявление в любом отделении Сбербанка.

Сколько писать экземпляров заявления?

Всего две копии: одну банк принимает на рассмотрение, а на второй сотрудник Сбербанка ставит отметку о приеме банком заявления на рассмотрение (этот экземпляр остается у вас).

История о возврате страховки из жизни заемщика :

Хочу поделиться, как я вернул страховку, суть такая ; взял потребительский кредит навязали полис на большую сумму, сказали, что без нее не дают. Ну, думаю окей.

Деньги срочно нужны были, договор читать было не когда. Я подписал все, документы бросил в тумбочку, через 17 дней дай думаю почитаю, там написано, что отказаться можно от страховки не позднее 14 дней, и что она на выдачу займа никак не влияет, пошел в банк говорю что что за ху Почему не предупредили об этом, сказали что мы не знали. Думаю ; во дела!

Говорю, давайте напишу заявление об отказе. Тоже сказали, что нельзя, уже поздно.

Поехал к юристу. Он сказал, что от полиса можно отказаться в любое время, и что 14 дней все это ложь.

В-общем составили досудебную претензию, и поехал я в банк, чтоб подписали ее. Они очень этому удивились, засуетились, подписывать не хотели.

Ну, вообщем подписали, копию забрал себе. И в этот же день мне вечером пришли все деньги))).

Совет

На следующей день поехал в банк, говорю ; ну и что вы меня в лапти обували? Мне ответили, что теперь страховку можно вернуть в течении 30 дней)))).

Люди, кто с такой же проблемой, пишите претензию на них, только желательно это делать с юристом, всем удачи и будьте внимательными.

Как вернуть страховку по кредиту Сбербанка если в ней нет необходимости

Если вам доводилось брать кредит в банке, значит, вы уже знаете о такой дополнительной услуге, как страхование по кредиту. Для тех кто столкнулся с ней, актуальным становится вопрос о возможности возврата страховой суммы. Именно поэтому, чтобы помочь вам разобраться со всеми сложностями, мы рассмотрим все аспекты назначения страховой суммы и условия ее возвращения.

Зачем нужно страховать кредит Сбербанка?

Страхование кредита представлено дополнительной добровольной услугой, которую банк предлагает оформить заемщикам во время заключения основного договора потребительского или другого вида кредитования. Пользуясь юридической неграмотностью своих клиентов, сотрудники банка навязывают страховку как обязательную услугу, без которой выдача займа будет невозможной.

Основными направлениями страховых услуг Сбербанка являются:

- страхование на случай потери трудоспособности (инвалидность);

- утрата дохода (увольнение с основного места работы);

- страхование приобретаемого имущества от порчи;

- смерть заемщика.

Однако, если учесть статистику, при которой страховой случай наступает крайне редко, то оплачивая такую страховку, которая составляет не так уж мало, вы попросту безвозмездно отдаете свои деньги страховым компаниям.

Стоимость страхования, сроки

Самый первый вопрос — какова стоимость страхового полиса? Ведь единой цены на данную услугу нет. Все зависит от компании, которую вы выберете страховщиком. Главный нюанс — срок страхового полиса априори равен сроку оформляемого кредита. То есть, если вы оформили займ на 1 год, то и за страховку придется платить в течение года.

Беря кредит в Сбербанке вы можете оформить страховой полис как у собственной СК Сбербанк Страхование, так и привлечь страховщика-партнера, их у Сбербанка около 30. А также можно привлечь собственную фирму, но она должна соответствовать стандартам, которые устанавливает банк.

Если рассматривать усредненные расценки, то стоимость полиса будет составлять за год:

- от 0,3 до 1% (от стоимости займа) — страхование от несчастного случая (без учета дополнительных услуг к стартовому пакету);

- от 0,3 до 4% — страховка жизни;

- от 0,7% — страховка на залоговое имущество;

- от 0,1 до 1,7% — на случай онкозаболеваний.

Каким бы ни был выгодным банковский продукт, у него всегда можно найти плюсы и минусы.

К плюсам можно отнести:

- необязательность данной услуги — если клиент не желает оформлять страховку он может от нее отказаться, но это не распространяется на страховку залогового имущества;

- при желании страховку можно вернуть полностью или частично, если не дожидаться окончания срока действия договора;

- если все-таки страховой случай наступил, за вас погашать кредит будет страховщик;

К минусам отнесем следующие моменты:

- банк может пойти на принцип и отказать в одобрении займа без приобретения страховки;

- если страховой случай не наступил, вы впустую потратили деньги;

- вернуть деньги после окончания срока страховки невозможно.

Возврат страховки после погашения кредита

Каждый хотел вернуть свои страховые взносы в полном или хотя бы частичном размере, если страховой случай все-таки не наступил.

Однако, нужно понимать, что ни одна страховая компания не желает терять свою прибыль, и при подписании с ними договора о страховании, нужно обязательно прочитать все соглашение полностью, ведь особо хитрые компании прописывают условия, при которых они могут отказать вам в выплате вашей страховой суммы.

Согласно ГК РФ №958, каждый клиент может отказаться от страхования жизни и здоровья при оформлении кредита, а также вправе потребовать возмещение ранее уплаченной страховой суммы, если срок кредитного и страхового договора еще не закончился.

Важно понимать, условия возврата страховых взносов для каждого вида кредитования разнятся:

— Потребительский кредит — предусматривает законную возможность возврата уплаченного ранее страхового взноса как в течение первых 14 дней, так и на протяжении всего срока кредитования, на определенных условиях.

Следовательно, обратившись в банк, если вас страховала компания Сбербанк Страхование, или непосредственно в отделение страховой, вы просите бланк для составления заявления на возврат страховой суммы. Заполняют его в 2 экземплярах, одно для компании, одно для вас, и требуете поставить отметку у менеджера о принятии вашего заявления.

В случае отказа страховой от исполнения своих обязанностей со своим экземпляром можно обращаться в суд.

— Ипотечный — он подразумевает 2 вида страхования: жизни и здоровья, а также залогового имущества (квартиры или дома). Если от первой страховки вы вправе отказаться, сославшись на 958 статью, то отказ от страхования имущества запрещен законом РФ. Следовательно, надеяться на возврат страховой суммы можно только при условии досрочного погашения кредита.

— Автокредит — по своей сути полностью идентичен ипотечному кредитованию.

Обратите внимание

Следовательно, если отказаться от собственного страхования заемщик может, то не застраховать свой автомобиль он попросту не имеет права.

А вернуть часть страховки удастся только в случае досрочного погашения задолженности, и только в сумме равной количеству дней, оставшихся до конца страхового договора.

Образец заявления

Чтобы иметь возможность вернуть страховую сумму, нужно подать письменное заявление в отделение банка где был ранее оформлен кредит. Форма заполнения является типовой для всех финансовых учреждений:

- в шапке заявления прописываются название учреждения, адрес и ФИО управляющего банком или страховой, а также данные застрахованного (ФИО, адрес и номер телефона);

- в основном заявлении указываются основания для возврата страховой суммы;

- паспортные данные заемщика;

- реквизиты платежной карты для зачисления на нее денежных средств;

- номер договора займа и страхования, срок их оформления и окончания;

- дата подачи заявления и личная подпись.

Первый экземпляр вы передаете уполномоченному менеджеру, а второй забираете себе, предварительно даете поставить на нем отметку о принятии.

Какую сумму можно вернуть

В зависимости от вида кредитования и условий страхового полиса, клиент вправе вернуть свои деньги, уплаченные в виде страхового взноса. Требовать выплату можно только в нескольких случаях:

- на протяжении первых 14 дней после заключения договора можно подать заявление на полное возмещение страховой суммы ввиду отказа от страховки;

- если срок оформления договора превышает 14 дней, тогда можно рассчитывать только на 50% от ранее уплаченной суммы страхового взноса;

- при досрочном погашении кредита можно потребовать возврат страховки, но в сумме, рассчитанной на оставшийся срок страхования.

Большая часть обращений на возврат страхового взноса по займу приходится именно на случай досрочного погашения задолженности.

Ведь если договор был оформлен на 3 года, а выплатить кредит удалось за 2 года, то зачем тогда переплачивать за ненужную услугу.

Тогда нужно подать письменное заявление в банк или в страховую, с просьбой возврата ранее уплаченной суммы страховки и прекратить действие страхового договора по причине досрочного погашения кредита.

Если в страховой вам откажут в возмещении уплаченных страховых взносов, и это противоречит условиям договора подписанного вами, вы можете в судебном порядке требовать возврата уплаченных средств.

Возврат страховки в течение 14 дней

После оформления займа в Сбербанке, если вам было навязано страховое соглашение вы вправе от него отказаться без потерь для себя на протяжении 14 дней. То есть, если вы успели в этот срок подать заявление на расторжение страхового полиса, то банк гарантирует вам возврат уплаченной страховой премии в полной мере.

Однако, если страховка была оформлена в компании-партнере, то у них может быть предусмотрено удержание из страховой премии в размере 13-20%.

Аргументы для защиты своих прав

Пожалуй, самый актуальный вопрос для большинства заемщиков: «Какие аргументы следует приводить, чтобы иметь возможность вернуть свои деньги».

Самыми весомыми будут:

- Навязанность услуги — если клиент сможет доказать, что его не уведомили о возможности отказаться от оформляемой страховки, или насильно заставили ее оформить для одобрения необходимого займа;

- Если банк включил услугу подключения к программе страхования в общую сумму кредитования, тем самым умышленно увеличил сумму комиссионного вознаграждения. Это является нарушением прав потребителей и подлежит судебному опротестованию;

- Если заемщик выплатил кредит, он вправе отказаться от других предоставляемых слуг (в нашем случае страхование), если их срок еще не закончился на момент полного погашения задолженности.